氟化工行業(yè)分析:含氟聚合物與精細(xì)化學(xué)品快速發(fā)展

發(fā)布時間:

2023-05-12 15:06

氟化工產(chǎn)品種類眾多,我國為全球最大產(chǎn)銷國

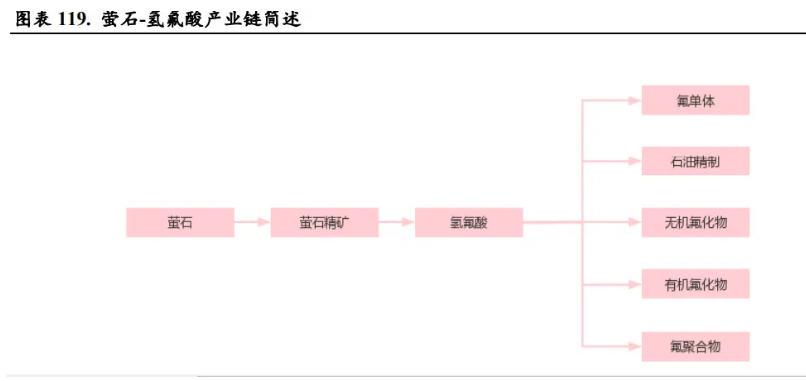

氟化工產(chǎn)業(yè)鏈以螢石為起點(diǎn),下游產(chǎn)品可分為有機(jī)氟化物和無機(jī)氟化物兩大方向。有機(jī)氟化物包括 含氟制冷劑、含氟聚合物、含氟精細(xì)化學(xué)品,而無機(jī)氟化物主要由氟化鹽、含氟特種氣體和電子級 氟化物等組成。含氟制冷劑共包含四代制冷劑產(chǎn)品,即一代制冷劑 CFCs(氯氟烴)、二代制冷劑 HCFCs(氫氯氟烴)、三代制冷劑 HFCs(氫氟烴)和四代制冷劑 HFOs(氫氟烯烴),受《蒙特利 爾議定書》影響,全球市場目前應(yīng)用二、三、四代制冷劑,更加注重環(huán)境保護(hù)。含氟聚合物主要包 括氟樹脂和氟橡膠,其中 PTFE、PVDF、PCTFE 等產(chǎn)品與軍工業(yè)、航空航天等高科技產(chǎn)業(yè)密切相關(guān)。 含氟精細(xì)化學(xué)品主要有含氟醫(yī)藥及中間體、含氟農(nóng)藥及中間體以及電子化學(xué)品,相關(guān)產(chǎn)品在半導(dǎo)體、 光伏新能源等行業(yè)發(fā)展前景廣闊。 氟化工產(chǎn)品性能優(yōu)異,附加值高。隨著氟化工產(chǎn)品不斷深加工,產(chǎn)品附加值不斷提升。由于氟化工 產(chǎn)品具有耐高低溫、電絕緣性、耐老化性、抗輻射性等優(yōu)異性能,因此被廣泛應(yīng)用于汽車、光伏、 航空航天、家電等新材料和高新技術(shù)領(lǐng)域,行業(yè)下游產(chǎn)品具有高性能和高附加值的特點(diǎn)。

我國為全球最大的氟化工產(chǎn)品產(chǎn)銷國。我國氟化工行業(yè)高速發(fā)展,已成為全球最大的氟化工產(chǎn)銷國。 據(jù)中化新網(wǎng)報道,目前我國氟化工企業(yè)已發(fā)展到上千家,形成了包括無機(jī)氟化物、氟碳化學(xué)品、含 氟聚合物、含氟精細(xì)化學(xué)品、氟材料加工等在內(nèi)的完整氟化工產(chǎn)業(yè)鏈,產(chǎn)品年產(chǎn)能超過 640 萬噸, 總產(chǎn)量超過 450 萬噸,總產(chǎn)值超過 1000 億元。“十二五”以來,我國氟化工行業(yè)取得了巨大成就, 含氟制冷劑不斷升級,含氟聚合物產(chǎn)品質(zhì)量穩(wěn)步提升,技術(shù)裝備水平進(jìn)步明顯,含氟精細(xì)化學(xué)品中 新產(chǎn)品不斷涌現(xiàn),為國家農(nóng)藥、醫(yī)藥等產(chǎn)業(yè)發(fā)展提供有力支持,總體來看,氟化工已成為國家戰(zhàn)略 性新興產(chǎn)業(yè)的重要組成部分,對制造業(yè)結(jié)構(gòu)調(diào)整和產(chǎn)品升級有著關(guān)鍵作用。另外,相關(guān)政策也持續(xù) 助力氟化工產(chǎn)業(yè)不斷發(fā)展。

原料端:螢石受到政策保護(hù),氫氟酸規(guī)模穩(wěn)步提升

螢石:氟化工主要原料,政策保護(hù)逐漸加強(qiáng)

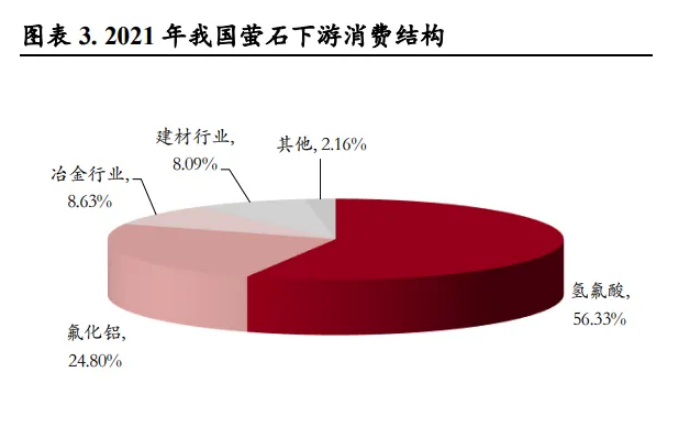

螢石是氟化工行業(yè)最主要的原材料。螢石主要成分為氟化鈣(CaF2),屬于不可再生資源,是氟化 工產(chǎn)業(yè)鏈的起點(diǎn)。根據(jù)百川盈孚數(shù)據(jù),2021 年我國螢石下游主要消費(fèi)領(lǐng)域?yàn)闅浞岷头?,占比 分別為 56.33%和 24.80%,冶金、建材和其 應(yīng)用占比分別為 8.63%、8.09%和 2.16%。 我國螢石資源分布集中,具有“貧礦多、富礦少”的特點(diǎn)。據(jù)自然資源部數(shù)據(jù)顯示,我國螢石資源 主要集中在江西、內(nèi)蒙古、浙江、湖南地區(qū)。根據(jù)金石資源 2021 年報可知,我國螢石礦產(chǎn)資源存在 “貧礦多、富礦少”的特點(diǎn),在查明資源總量中,我國單一螢石礦平均 CaF2品位在 35%-40%,CaF2 品位大于 65%的富礦(可直接作為冶金級塊礦)僅占單一螢石礦床總量的 20%,CaF2 品位大于 80% 的高品位富礦占總量不到 10%。

?

?

我國螢石產(chǎn)量居世界第一。根據(jù)華經(jīng)產(chǎn)業(yè)研究院數(shù)據(jù),2021 年我國螢石產(chǎn)量為 540 萬噸,占全球螢 石產(chǎn)量的 62.8%,位居世界第一。根據(jù)自然資源局?jǐn)?shù)據(jù)以及金石資源 2021 年報,2021 年我國已探明 螢石礦儲量為 6725 萬噸,占全球螢石儲量的 13.13%。根據(jù)美國地質(zhì)調(diào)查局 USGS 測算,2022 年我 國螢石資源儲量約占全球儲量的 19.34%。全球螢石資源主要分布在 西哥、中國、南非、蒙古等, 而美國、歐盟、日本、韓國和印度幾乎少有螢石資源儲量,形成結(jié)構(gòu)性稀缺。

我國螢石資源開采過度,政策監(jiān)管力度不斷加強(qiáng)。2021 年,我國螢石儲量僅占全球 13.13%,而產(chǎn)量 占比卻超過 60%,單一螢石礦山的儲采比僅約 10 余年,資源保障能力嚴(yán)重不足,資源安全堪憂。我 國螢石具有過度開采的風(fēng)險,因此我國對螢石資源保護(hù)的相關(guān)政策逐漸趨緊,監(jiān)管力度不斷增強(qiáng)。 2003 年以來我國螢石出口優(yōu)惠政策逐步縮緊,由退稅 13%上調(diào)到征收 15%關(guān)稅,2008 年螢石開采被 明確列為禁止外商投資目錄。隨后我國開始從生產(chǎn)端限制螢石產(chǎn)量,2010 年發(fā)布的《螢石行業(yè)準(zhǔn)入 標(biāo)準(zhǔn)》嚴(yán)格限制新企業(yè)進(jìn)入。近年來為了保護(hù)螢石資源,2022 年 3 月工信部等 6 個部門聯(lián)合發(fā)布了 《關(guān)于“十四五”推動石化化工行業(yè)高質(zhì)量發(fā)展的指導(dǎo)意見》,其中強(qiáng)調(diào)要保護(hù)性開采螢石資源, 鼓勵開發(fā)利用伴生氟資源。

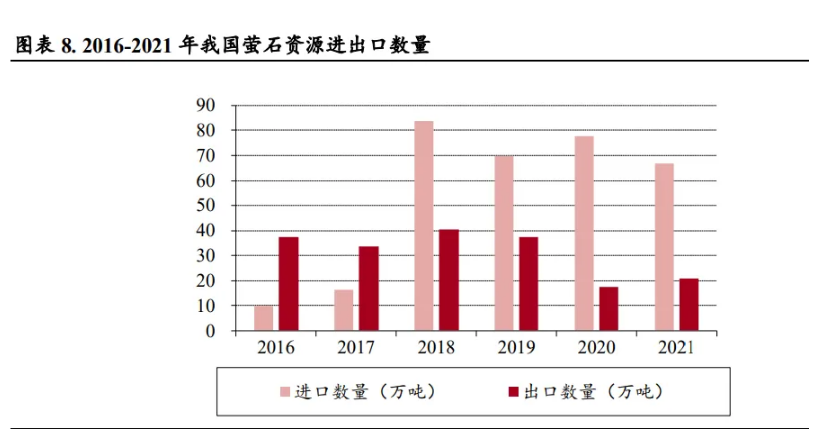

我國已成為螢石凈進(jìn)口國。隨著監(jiān)管力度加強(qiáng),2018 年以來我國已經(jīng)逐漸由螢石凈出口國轉(zhuǎn)變?yōu)閮?進(jìn)口國。根據(jù)智研咨詢數(shù)據(jù),2021 年我國螢石進(jìn)口量為 66.8 萬噸,出口量為 20.9 萬噸。根據(jù)金石 資源 2021 年報,2021 年下半年以來,因 西哥、加拿大兩大礦山停產(chǎn),以及全球疫情原因,我國 螢石進(jìn)口數(shù)量有所減少。

?

?

近六年我國螢石市場有兩輪持續(xù)上漲行情。根據(jù)百川盈孚數(shù)據(jù),第一輪螢石 97 濕粉價格大漲行情發(fā) 生在 2017 年 1 月到 2018 年 12 月,由約 1500 元/噸上漲至約 3600 元/噸,主要原因包括下游制冷劑 行情大漲、環(huán)保常態(tài)化導(dǎo)致螢石裝置開工處于低位等。第二輪上漲行情發(fā)生在 2022 年 3 月-2022 年 12 月,由約 2540 元/噸上漲至 3260 噸/元,而于 2023 年初回落,上漲原因主要系環(huán)保政策以及電廠 年檢影響,開工節(jié)奏緩慢,而下游需求逐步釋放,推動了螢石價格的攀升;回落的原因主要是三代 制冷劑市場走勢偏弱,氫氟酸市場需求支撐不足所致。整體來看,由于相關(guān)環(huán)保督察行動以及電廠 年檢對螢石企業(yè)的開工存在較大影響,經(jīng)常導(dǎo)致螢石價格波動。

氫氟酸:重要中間體,產(chǎn)能穩(wěn)步提升

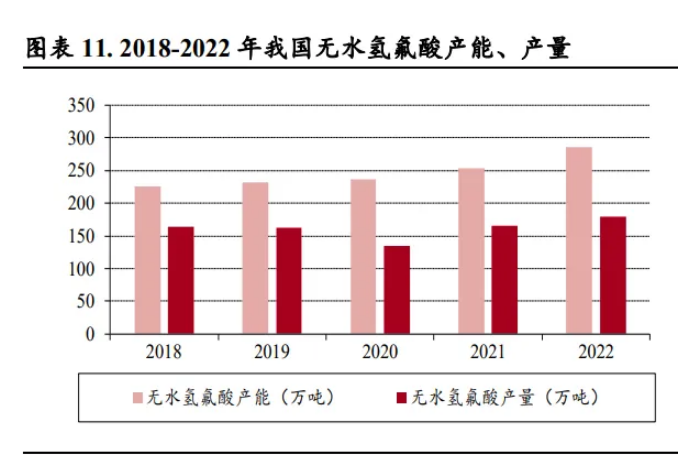

氫氟酸是氟化工行業(yè)最為重要的中間體,是制取氟化工下游產(chǎn)品的原材料。氫氟酸下游涵蓋含氟制 冷劑、含氟聚合物、含氟精細(xì)化學(xué)品、無機(jī)氟等高附加值產(chǎn)品。百川盈孚數(shù)據(jù)顯示,2022 年氫氟酸 下游主要消費(fèi)領(lǐng)域?yàn)橹评鋭急?50%,氟化鹽、含氟聚合物、含氟精細(xì)化學(xué)品和六氟磷酸鋰占比 分別為 15%、7%、7%和 5%。當(dāng)前我國制冷劑產(chǎn)品處于更新?lián)Q代時期,而含氟聚合物、含氟精細(xì)化 學(xué)品和氟化鹽等涉及新材料、新能源的領(lǐng)域發(fā)展迅速,未來消費(fèi)占比有望提升。 我國無水氫氟酸產(chǎn)能逐年提升,均價漲跌互現(xiàn)。2018-2022 年我國無水氫氟酸產(chǎn)能穩(wěn)健提升,從 225.4 萬噸增長到 286.6 萬噸,復(fù)合增速為 6.2%。2018-2022 年我國無水氫氟酸產(chǎn)量有所波動,從 2018 年 的 164.2 萬噸減少到 2020 年的 134.3 萬噸,于 2022 年回升至 179.4 萬噸,復(fù)合增速為 2.3%。近兩年 我國無水氟化氫均價漲跌互現(xiàn),與成本漲跌關(guān)系密切。據(jù)百川盈孚數(shù)據(jù),截止 2023 年 3 月 31 日, 我國無水氫氟酸價格為 9750 元/噸,較去年同比下降 8.17%。

?

?

生產(chǎn)無水氫氟酸的方法主要有螢石硫酸法和氟硅酸法。目前國內(nèi)氫氟酸 95%的產(chǎn)能和 92%的產(chǎn)量來 自螢石硫酸法,氟硅酸法還未廣泛應(yīng)用主要是受到技術(shù)工藝和加工成本的影響。百川盈孚數(shù)據(jù)顯示, 螢石硫酸法生產(chǎn) 1 噸無水氫氟酸需要消耗螢石粉 2.2 噸、98%酸 1.8 噸、105%酸 1 噸,其工藝成本在 7000-10000 元/噸;以氟硅酸為原料生產(chǎn) 1 噸無水氫氟酸需要消耗氟硅酸約 6.7 噸,其工藝成本在 5000-7000 元/噸。氟硅酸法對于提高氟資源利用率、降低戰(zhàn)略資源螢石消耗具有重要意義。國內(nèi)貴 州甕福藍(lán)天氟化工股份有限公司氟硅酸直接制取無水氟化氫的工藝較為成熟,自 2011 年起,該公司 就已實(shí)現(xiàn)無水氟化氫裝置穩(wěn)定運(yùn)行。2021 年,多氟多化工股份有限公司自主研發(fā)的氟硅酸制無水氫 氟酸聯(lián)產(chǎn)白炭黑生產(chǎn)工藝也實(shí)現(xiàn)較大突破。

制冷劑:三代配額爭奪結(jié)束,景氣度有望提升

制冷劑種類繁多,環(huán)境問題不容忽視

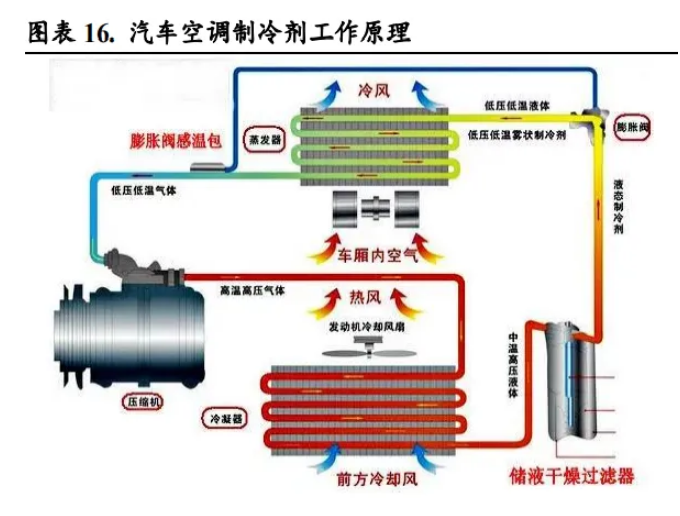

制冷劑,又稱冷 、雪種、冷工質(zhì),是制冷系統(tǒng)中的工作物質(zhì)。 其基本原理是在系統(tǒng)的各個部 間 循環(huán)流動以實(shí)現(xiàn)能量的轉(zhuǎn)換和傳遞,使得制冷機(jī)從低溫?zé)嵩次鼰幔蚋邷責(zé)嵩捶艧幔瑥亩鴮?shí)現(xiàn)制冷 的目的。當(dāng)前,能用作制冷劑的物質(zhì)有 80 多種,最常見的制冷劑有氟利昂(包括:R22、R32、R125、 R134a、R143a、R152a 等)、氨(NH3)、水(H2O)等。制冷劑的應(yīng)用廣泛,以室內(nèi)空調(diào)、汽車空 調(diào)、 、消防器材等領(lǐng)域?yàn)榇怼?/p>

?

?

部分含氟制冷劑的使用會造成臭氧層的破壞,威脅生物生命健康。在破壞臭氧層方面,制冷劑中的 氯氟烴(CFCs)、氫氯氟烴(HCFCs)均屬于消耗臭氧層物質(zhì)(ODS),其經(jīng)排放后會擴(kuò)散進(jìn)入大 氣臭氧層,受紫外線催化會分解出 Cl 自由基,進(jìn)而對臭氧分子造成嚴(yán)重破壞。隨著臭氧分子的減少, 臭氧層會逐漸形成空洞,其吸收紫外線的能力嚴(yán)重受損,從而危害到地球生物的生命健康。 含氟制冷劑的使用也會加劇溫室效應(yīng)。氫氟氯碳化物類(CFCs,HFCs,HCFCs)均屬于溫室氣體, 其會吸收地面反射的長波輻射,并重新發(fā)射輻射,使地球表面溫度上升,從而造成氣候異常、海平 面升高、 川退縮、部分動植物數(shù)量減少等一系列危害。

目前制冷劑已更新至第四代,環(huán)境破壞程度逐步降低。第一代制冷劑為氯氟烴(CFCs),以“可以 使用”為選擇標(biāo)準(zhǔn),ODP 與 GWP 指數(shù)極高,對臭氧層破壞性高,顯著加劇全球變暖,2010 年已在 全球范圍內(nèi)淘汰。第二代制冷劑為氫氯氟烴(HCFCs),以“安全和耐久性”為選擇標(biāo)準(zhǔn),廣泛用 于制冷設(shè)備以及聚四氟 烯樹脂的原料中間體等領(lǐng)域。然而,長期來看,對臭氧層的破壞作用仍然 嚴(yán)重,發(fā)達(dá)國家已接近完全淘汰,發(fā)展中國家進(jìn)入減產(chǎn)階段。第三代制冷劑為氫氟烴(HFCs),以 “保護(hù)大氣臭氧層”為選擇標(biāo)準(zhǔn),廣泛用于空調(diào)和 制冷劑、滅火劑、傳熱介質(zhì)、發(fā)泡劑等領(lǐng)域, 其主要特點(diǎn)是環(huán)境友好度高、ODP 為 0,對臭氧層無影響;然而,其缺陷是仍然會較大程度地加大 溫室效應(yīng),目前發(fā)達(dá)國家處于淘汰期,發(fā)展中國家也即將開始削減使用。第四代制冷劑包含氫氟烯 烴(HFOs)和碳氧天然工質(zhì)制冷劑(HCs),以“降低全球氣候變暖”為選擇標(biāo)準(zhǔn)。應(yīng)用領(lǐng)域廣泛, 為不含氟工質(zhì)制冷劑,環(huán)境友好度高;其缺陷是制冷效果和安全性不及前代,制冷劑本身相關(guān)專利 與設(shè)備成本高。

遵循《蒙特利爾議定書》,是緩解環(huán)境問題的必由之路。學(xué)者 Molina 和 Rowland 于 1974 年發(fā)現(xiàn), 被用作制冷劑和噴霧劑的氟氯化碳(CFCs)會在平流層中光解產(chǎn)生氯自由基損耗臭氧,可引起對臭 氧層的耗損。基于此類科學(xué)研究,1985 年 3 月,國際社會達(dá)成《保護(hù)臭氧層維也納公約》,首次提 出替代淘汰 CFCs 以保護(hù)臭氧層。同年,英國科學(xué)家 Farman 等人首次報道在南極上空觀測到臭氧洞, 進(jìn)一步增強(qiáng)了人們保護(hù)臭氧層的意識。基于上述公約,聯(lián)合國邀請所屬 26 個會員國于 1987 年 9 月 達(dá)成并簽署了《蒙特利爾破壞臭氧層物質(zhì)管制議定書》,明確了削減淘汰 CFCs、哈龍等消耗臭氧層 物質(zhì)(ODS)的相關(guān)規(guī)定。目前,一代制冷劑已經(jīng)完全淘汰,二代制冷劑的配額正處于削減過程中, 將逐步淘汰。

二代制冷劑:生產(chǎn)加速淘汰,盈利穩(wěn)中有升

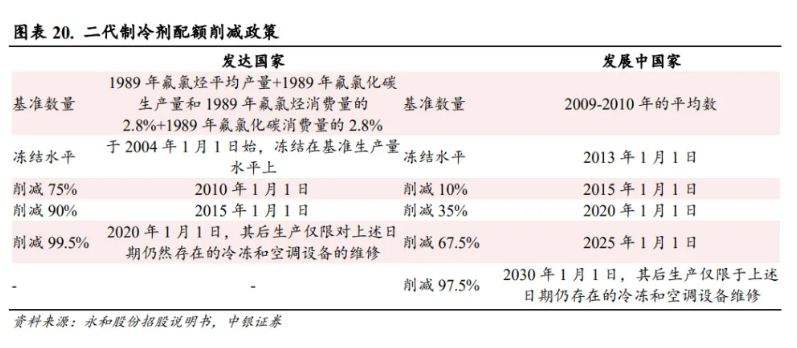

二代制冷劑的生產(chǎn)配額處于不斷削減的過程中。第二代制冷劑包括 R21、R22、R31、R123、R124、 R141b、R142b 等,其中以 R22 制冷劑應(yīng)用最為廣泛。相較于一代制冷劑,二代制冷劑 ODP 與 GWP 有所降低,但長期使用仍會造成嚴(yán)重的環(huán)境問題。根據(jù)《蒙特利爾議定書》,發(fā)達(dá)國家已于 2020 年 將二代制冷劑配額削減 99.5%,其后生產(chǎn)僅限于維修用途;發(fā)展中國家則已于 2020 年削減 35%,并 將于 2025 年削減 67.5%,于 2030 年實(shí)現(xiàn)除維修用途以外的完全淘汰。

?

?

我國企業(yè)的 R22 生產(chǎn)配額處于穩(wěn)步削減的過程中。在中國加入《關(guān)于消耗臭氧層物質(zhì)的蒙特利爾議 定書》的 32 年間,中國積極履約,為淘汰消耗臭氧層物質(zhì)(ODS)、減緩氣候變化、保護(hù)地球生態(tài) 環(huán)境做出了舉世矚目的貢獻(xiàn)。根據(jù)我國生態(tài)環(huán)境部核發(fā)的含氫氯氟烴生產(chǎn)和使用配額文 可知,我 國的 R22 市場生產(chǎn)配額總量由 2014 年的 31.29 萬噸削減至 2023 年的 18.18 萬噸。其中,在 2014 年 到 2023 年期間,東岳集團(tuán)的 R22 生產(chǎn)配額于 8.08 萬噸逐步削減至 5.36 萬噸,梅蘭化工集團(tuán)則由 5.67 萬噸削減至 3.76 萬噸,巨化股份由 5.74 萬噸削減至 4.75 萬噸。

目前 R22 在我國主要應(yīng)用于聚四氟 烯( PTFE)的生產(chǎn)。根據(jù)百川盈孚 2021 年年度消費(fèi)結(jié)構(gòu)數(shù)據(jù), 在我國,R22 有高達(dá) 50%的比例應(yīng)用于聚四氟 烯( PTFE)的生產(chǎn)原料,有 20%應(yīng)用于擠塑板,有 15%、12%、3%分別應(yīng)用于冷凍冷藏、空調(diào)售后以及空調(diào)制冷劑。用作原料用途的 R22 生產(chǎn)量不受 生產(chǎn)配額限制。根據(jù)劉玉等的《降低四氟 烯單體生產(chǎn)裝置 HCFC-22 單耗的過程控制分析》可知, 制備聚四氟 烯( PTFE)所必要的單體四氟 烯( TFE)采用的生產(chǎn)工藝主要有 R22 常壓熱裂解、 R22 水蒸汽稀釋裂解等方法。國內(nèi)主要采用水蒸汽稀釋裂解法,平均 R22 單耗在 1.95-2.3 t/t 之間, 而日本大金公司的 R22 單耗為 1.79-1.85 t/t,美國杜邦公司為 1.78 t/t,理論單耗為 1.73 t/t。由此可見, 國內(nèi)企業(yè)在 R22 單耗方面尚有一定的提升空間。

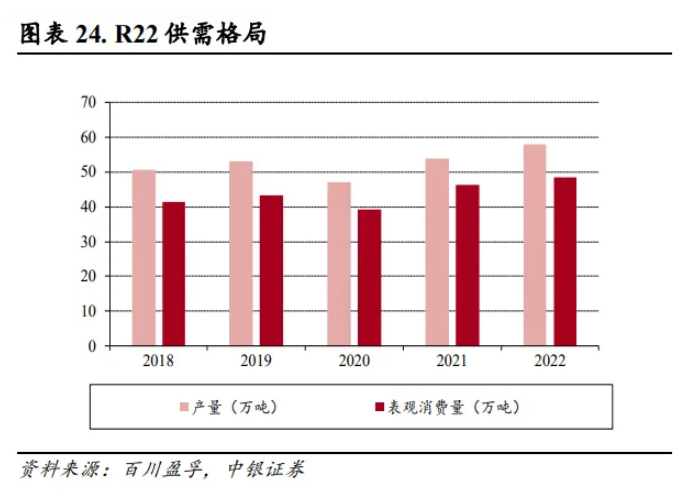

R22 需求平穩(wěn),盈利穩(wěn)中有升。隨著生產(chǎn)配額的逐步凍結(jié),R22 對應(yīng)的制冷設(shè)備維修市場需求保持 穩(wěn)定,同時,由于生產(chǎn) PTFE 的原料用途的 R22 不受生產(chǎn)配額的限制,也為 R22 保留了一定的空間, 2022 年年末以及 2023 年年初化工原料價格的下跌也推動了 R22 盈利水平的抬升。另外,根據(jù)百川 盈孚數(shù)據(jù),R22 出口量從 2020 年開始逐步攀升,由 2020 年的 79782.5 噸提升至 2022 年的 96506.8 噸,主要原因系發(fā)達(dá)國家已于 2020 年基本淘汰 R22 的生產(chǎn),僅保留 0.5%用于設(shè)備維修等用途,從 而催生出了對 R22 的需求,因此我國將出口 R22 為國外提供檢修材料。

?

?

三代制冷劑:配額之爭結(jié)束,價值回歸在即

2020-2022 年是 HFCs 配額削減基線年,期間各生產(chǎn)企業(yè)的三代制冷劑產(chǎn)能快速擴(kuò)張,擴(kuò)大產(chǎn)銷, 力爭在產(chǎn)能凍結(jié)前搶占配額。為了控制氫氟烴(HFCs)所產(chǎn)生的溫室效應(yīng),《〈蒙特利爾議定書〉 基加利修正案》于 2016 年 10 月 15 日在盧旺達(dá)基加利的第 28 次締約方大會通過,將氫氟烴(HFCs) 納入《蒙特利爾議定書》的管控范圍。2021 年 4 月 16 日,我國正式接受《基加利修正案》,加強(qiáng) HFCs 等非二氧化碳溫室氣體的管控。按照《基加利修正案》的要求,中國需要在 2024 年把 HFCs 的生產(chǎn)與消費(fèi)凍結(jié)在基線水平上,基線水平為 2020 年-2022 年 HFC 平均值+HCFC 基線水平的 65%, 從 2029 年開始逐步削減,到 2045 年實(shí)現(xiàn)將 HFCs 在基線水平上削減 80%。

R32 年產(chǎn)能最大且相對集中,為最主要的空調(diào)制冷劑。2023 年,R32 的年產(chǎn)能集中度 CR5 為 62.52%, 目前巨化股份年產(chǎn)能占比最高,達(dá) 23.67%,東岳集團(tuán)、三美股份、永和股份等處于第二梯隊。

R125 年產(chǎn)能相對集中,主要用于混配制冷劑。2023 年,R125 年產(chǎn)能集中度 CR5 為 60%。目前東岳 集團(tuán)、巨化股份、聯(lián)創(chuàng)股份、福建三美新材料、中化集團(tuán)等公司年產(chǎn)能較為領(lǐng)先。

R134a 年產(chǎn)能最為集中,是當(dāng)前主流的汽車制冷劑。2023 年,R134a 年產(chǎn)能集中度 CR5 為 71.64%, 小企業(yè)參與較少,目前巨化股份、三美股份、中化集團(tuán)、江蘇康泰、聯(lián)創(chuàng)股份等企業(yè)占據(jù)絕對頭部。

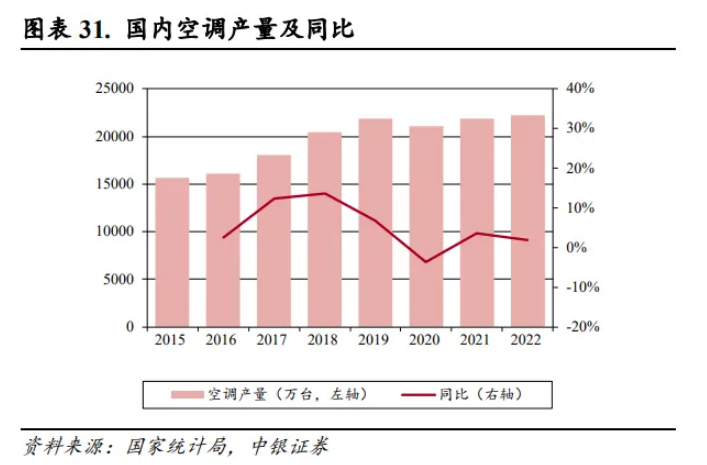

R32 作為主流的三代制冷劑之一,近年來下游需求偏弱。根據(jù)百川盈孚數(shù)據(jù),2021 年,R32 下游 70% 應(yīng)用于空調(diào)制冷劑,30%用于混配其 制冷劑,因此 R32 的應(yīng)用主要集中在空調(diào)市場。結(jié)合國家統(tǒng) 計局?jǐn)?shù)據(jù)可知,2020 年空調(diào)產(chǎn)量同比下跌 8.30%,雖然 2021 年有所回升,但于 2022 年再次走弱。 但考慮到經(jīng)濟(jì)復(fù)蘇以及空調(diào)更新?lián)Q代,空調(diào)市場的需求總體來說處于平穩(wěn)狀態(tài),未來有望上升。

?

?

R125 下游主要應(yīng)用于混配其 制冷劑。 根據(jù)百川盈孚數(shù)據(jù),2021 年,R125 的下游應(yīng)用中,30%為 滅火器,70%為混配其 制冷劑。 R125 可以與多種制冷劑進(jìn)行混配,以提升其各方面性能。根據(jù)張 燕等的研究,同壓力條 下, R134a/R125 混合制冷劑的泡點(diǎn)、露點(diǎn)溫度都逐漸降低。從所能獲得的 低溫范圍考慮,混合制冷劑比單質(zhì)制冷劑 R134a 更有優(yōu)勢。

R134a 主要應(yīng)用于車用空調(diào),下游需求穩(wěn)步抬升。根據(jù)百川盈孚數(shù)據(jù),2021 年,R134a 的下游應(yīng)用 中,汽車制冷劑占比 50%,氣霧劑(汽車后市場)占比 25%,工商制冷設(shè)備占比 10%,混配其 制 冷劑占比 10%,藥用氣霧劑占比 5%。根據(jù)國家統(tǒng)計局?jǐn)?shù)據(jù),汽車市場作為 R134a 的重要應(yīng)用市場, 國內(nèi)汽車產(chǎn)量由 2020 年的 2462.50 萬輛上升至 2022 年的 2747.60 萬輛,需求有望穩(wěn)步上升。

據(jù)我們測算,我國制冷劑的供給過剩有逐漸減緩的趨勢。因部分?jǐn)?shù)據(jù)缺失及諸多假設(shè),測算過程及 結(jié)果僅供參考。 核心假設(shè)如下: 供給端: (1)根據(jù)《蒙特利爾議定書》,二代制冷劑將于 2025 削減至基線值的 32.5%,而目前為基線值的 65%,因此,假設(shè) 2024 年二代制冷劑配額與 2023 年相等,于 2025 年削減至目前的 50%。 (2)永和股份已于 2023 年投產(chǎn) 4 萬噸/年 R32,巨化股份 1 萬噸/年的 R143a 將于 2023Q4 投產(chǎn),聯(lián) 創(chuàng)股份 3 萬噸/年的 R152a 將于 2023 年 7 月投產(chǎn)。假設(shè)投產(chǎn)第一年 50%產(chǎn)能達(dá)產(chǎn),投產(chǎn)第二年 100% 產(chǎn)能達(dá)產(chǎn)。 (3)由生態(tài)環(huán)境部《關(guān)于嚴(yán)格控制第一批氫氟碳化物化工生產(chǎn)建設(shè)項目的通知(征求意見稿)》可 知,2020 年國內(nèi) HFCs 總產(chǎn)能 168.3 萬噸,總產(chǎn)量為 81.1 萬噸,故可得出 2020 年除 R32、R125、 R134a、R143a、R152a 外其 制冷劑的產(chǎn)能為 29.70 萬噸,產(chǎn)量為 22.19 萬噸,假設(shè)其 制冷劑產(chǎn)能 保持不變。 (4)據(jù)測算,R32、R125、R134a、R143a、R152a、其 制冷劑于 2018-2022 年的平均產(chǎn)能利用率 分別為 49.97%、51.92%、44.03%、57.53%、62.37%、74.71%,以此作為各制冷劑 2023-2025 年的產(chǎn) 能利用率。

需求端: (1)由于近年來高溫天氣的增多,制冷設(shè)備用量增大,故假設(shè)每年有占保有量 25%的空調(diào)、10%的 汽車空調(diào)、5%的 需要維修。 (2)假設(shè)維修/生產(chǎn)空調(diào)、汽車空調(diào)、 所需的制冷劑量分別為 0.8kg/臺、0.8kg/臺、0.2kg/臺。 (3)隨著高溫天氣的增多,空調(diào)、 的需求有望提升,假設(shè)其產(chǎn)量于 2023-2025 年增速均為 5%。 (4)根據(jù)中銀汽車組預(yù)測,2023 年汽車銷量增速有望達(dá)到 2%,故假設(shè) 2023-2025 年汽車產(chǎn)量增速 均為 2%。 出口: (1)由于僅有 2022 年的部分 HFC(R32、R134a、R125、R143a、R410A、R404A、R507)出口數(shù) 據(jù),故假設(shè) 2018-2022 年出口/產(chǎn)量比例相等。 (2)第一組發(fā)達(dá)國家于 2024 年削減基線水平 40%的 HFCs 配額(相當(dāng)于 2022 年的 1/3),第二組 發(fā)達(dá)國家于 2022 年削減 35%HFCs 配額(約為 2023 年的 1/3)。故假設(shè) 2023-2025 年出口量將等速 削減,于 2025 年縮減至 2022 年的 2/3。

觀察供需測算結(jié)果可知,隨著二代制冷劑配額于 2025 年的進(jìn)一步削減、三代制冷劑產(chǎn)能凍結(jié)疊加需 求的穩(wěn)步提升,我國制冷劑供給過剩的局面有望緩解,三代制冷劑景氣度有望提升。 另外,我們也對 HFCs 的配額進(jìn)行了測算。以 R32、R125、R134a、R143a、R152a、R410a 為代表, 測算了各種制冷劑于 2020-2022 年產(chǎn)生的 GWP,并通過“2020-2022 均值×95%(5%由國家預(yù)留) +65%×HCFC 基線值”的方式測算出配額基線值。經(jīng)測算,2020-2022 年 HFCs 的 GWP 排放總量分 別為 12.65 億噸、16.54 億噸、14.53 億噸。根據(jù)每種制冷劑三年內(nèi)所排放的總 GWP 值在 2020-2022 年所產(chǎn)生的總 GWP 值中所占的比例進(jìn)行配額的分配,通過測算可知,2024 年起,R32、R125、R134a、 R143a、R152a、R410a 的配額分別為 29.12 萬噸、17.06 萬噸、18.31 萬噸、4.98 萬噸、15.87 萬噸、 31.67 萬噸。因部分?jǐn)?shù)據(jù)缺失及諸多假設(shè),測算過程及結(jié)果僅供參考。

四代制冷劑:環(huán)境友好,尚未大規(guī)模推廣

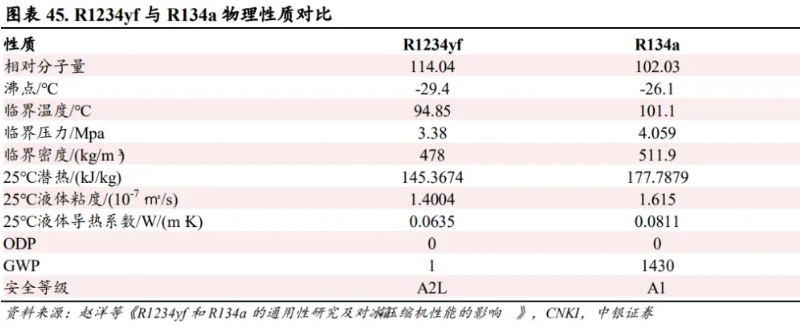

全球變暖加劇,環(huán)境保護(hù)需求推動新型制冷劑研制。四代制冷劑以氫氟烯烴(HFOs)、碳氧天然工 質(zhì)制冷劑(HCs)等為代表,其中 HFO-1234yf(R1234yf)為目前的主流產(chǎn)品。R1234yf 于 2007 年 由美國 HONEYWELL 和 DOWDUPONT 公司聯(lián)合研制,其在制冷性能和循環(huán)效率上具有和 R134a 相同的效果,優(yōu)勢是 GWP 極低,因此不會產(chǎn)生嚴(yán)重的溫室效應(yīng),環(huán)境友好度較高。R1234yf 具有微 弱的毒性和可燃性,也可以通過增加回?zé)崞鳌?qiáng)化補(bǔ)氣技術(shù)或使用其與 R134a 混合組成的制冷劑來 增強(qiáng)其換熱能力。然而,由于產(chǎn)品價格較高,目前僅主要在部分發(fā)達(dá)國家推廣使用,在我國尚未進(jìn) 行大規(guī)模推廣。

?

?

含氟聚合物:性質(zhì)良好,發(fā)展空間廣闊

含氟聚合物是優(yōu)良的耐高溫、絕緣材料

含氟聚合物是指分子結(jié)構(gòu)中的部分或全部氫原子被氟取代的一類直鏈 烴聚合物, 主要由氟化 烯 類單體聚合而成。重要品種有聚四氟 烯和聚 偏氟 烯,其具有良好的耐熱性、耐寒性、電絕緣性、 耐化學(xué)腐蝕性和機(jī) 性,是優(yōu)良的耐高溫材料和絕緣材料,也可制成膠粘劑和合成纖維。

含氟聚合物可以劃分為氟樹脂和氟橡膠兩大類,氟樹脂是指分子結(jié)構(gòu)中含有氟原子的一類熱塑性樹 脂,PTFE、PVDF、FEP 是氟樹脂材料最主要的產(chǎn)品。氟橡膠是指主鏈或側(cè)鏈的碳原子上含有氟原 子的合成高分子彈性體。目前市場上含氟高分子材料主要品種還包括:四氟 烯 -全氟 基 烯基 共聚物(PFA)、聚三氟氯 烯( PCTFE)、聚氟 烯( PVF)、 烯 -三氟氯 烯共聚物( ECTFE)、 烯 -四氟 烯共聚物( ETFE)等。

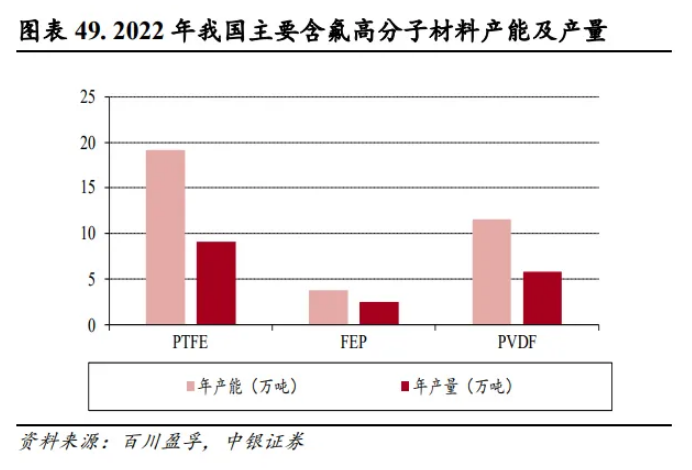

從國內(nèi)市場結(jié)構(gòu)來看,PTFE 為含氟聚合物各品類中市場規(guī)模最大品種,據(jù)前瞻產(chǎn)業(yè)研究院數(shù)據(jù),2020 年,PTFE 市場銷量占 57%;PVDF 位列第二,占 18%;FEP 位列第三,占 15%。根據(jù)根據(jù)百川盈孚 及我們統(tǒng)計,2022 年,PTFE 總產(chǎn)能達(dá) 19.21 萬噸/年,年產(chǎn)量 9.07 萬噸;FEP 總產(chǎn)能達(dá) 3.77 萬噸/ 年,年產(chǎn)量 2.55 萬噸;PVDF 總產(chǎn)能達(dá) 11.55 萬噸/年,年產(chǎn)量 5.78 萬噸。

?

?

PTFE:低端產(chǎn)能過剩,高端產(chǎn)品尚待突破

聚四氟 烯 (PTFE)是四氟 烯 (TFE)的聚合物,是一種重要的有機(jī)氟材料,介電性能優(yōu)良,摩 擦系數(shù)極低,通常用作工程塑料,可制成聚四氟 烯管、棒、帶、板、薄膜等,在工業(yè)、日常生活 等中應(yīng)用十分廣泛,被稱為“塑料王”。 PTFE 由 TFE 經(jīng)自由基聚合而成,其聚合方法包括本體聚合、溶液聚合、懸浮聚合、乳液聚合 (分散聚合),在工業(yè)上主要采用懸浮聚合和分散聚合。四氟 烯( TFE)是一種有機(jī)化合物, 常溫常壓下為無色氣體,不溶于水,主要用作制造新型的耐熱塑料、工程塑料、新型滅火劑和抑 霧劑的原料。

從需求端來看,PTFE 主要應(yīng)用于石油化工、機(jī) 、電子電器等領(lǐng)域。百川盈孚數(shù)據(jù)顯示,2020 年 石油化工領(lǐng)域占聚四氟 烯下游應(yīng)用市場的 33%,位列下游需求量的首位,機(jī) 、電子電器領(lǐng)域則 分別占 24%、12%。 PTFE 可用于印制高速化、高可靠性基板。PTFE 介電系數(shù)最低,且具有優(yōu)異的耐高低溫性以及耐老 化性,最適合用作高頻基板材料。2015-2022 年,我國移動電話基站數(shù)量逐年增長,2022 年 5G 基站 數(shù)量達(dá)到 231 萬個。隨著 5G 技術(shù)的推廣應(yīng)用以及自動駕駛、智慧城市等新型領(lǐng)域的高速發(fā)展,PTFE 高頻覆銅板的市場需求將快速增長。

從供給端來看,我國 PTFE 產(chǎn)能和產(chǎn)量均處于迅速擴(kuò)張階段,存在低端產(chǎn)能過剩的現(xiàn)象。伴隨著發(fā) 達(dá)國家 PTFE 產(chǎn)能向高端化、特種化轉(zhuǎn)型,部分中低端 PTFE 產(chǎn)能向我國轉(zhuǎn)移,目前我國已經(jīng)成為全 球聚四氟 烯主要生產(chǎn)國 。根據(jù)百川盈孚數(shù)據(jù)可知,我國 PTFE 年產(chǎn)能由 2020 年的 15.46 萬噸/年擴(kuò) 張至 2023 年 3 月的 19.31 萬噸/年,復(fù)合年增長率為 7.69%。其中,東岳集團(tuán)、昊華科技、浙江巨化 占據(jù)頭部,CR3 為 56.97%。2020-2022 年,我國 PTFE 產(chǎn)量分別為 8.44 萬噸、8.91 萬噸、9.07 萬噸, 產(chǎn)能利用率不足 60%,低端產(chǎn)能過剩。昊華科技等企業(yè)開始布局高端產(chǎn)能以擴(kuò)展市場空間。

截至 2023 年 3 月,永和股份尚有 0.4 萬噸/年 PTFE 分散樹脂以及 0.4 萬噸/年 PTFE 乳液產(chǎn)能在建, 預(yù)計將于 2023 年下半年投產(chǎn)。此項目系邵武永和新型環(huán)保制冷劑及含氟聚合物等氟化工生產(chǎn)基地項 目,包括 TFE、PTFE、FEP、HFP 等眾多含氟聚合物擴(kuò)產(chǎn)計劃。 據(jù)昊華科技 2021 年年報可知,昊華科技尚有 1.85 萬噸/年 PTFE 懸浮樹脂項目在建,預(yù)計將于 2024 年 12 月投產(chǎn)。在氟化工領(lǐng)域,昊華科技擁有國家認(rèn)定企業(yè)技術(shù)中心和國家認(rèn)定技術(shù)創(chuàng)新示范企業(yè)。 其晨光高性能氟材料創(chuàng)新中心借助領(lǐng)先的科研能力,形成業(yè)內(nèi)先進(jìn)技術(shù)優(yōu)勢,其中自主研制的國內(nèi) 獨(dú)家中高壓縮比聚四氟 烯分散樹脂產(chǎn)品,成功配套新一代同軸線纜生產(chǎn),實(shí)現(xiàn)進(jìn)口替代;開發(fā)出 第二代低蠕變聚四氟 烯懸浮樹脂等高端含氟高分子材料,填補(bǔ)國內(nèi)空白 。

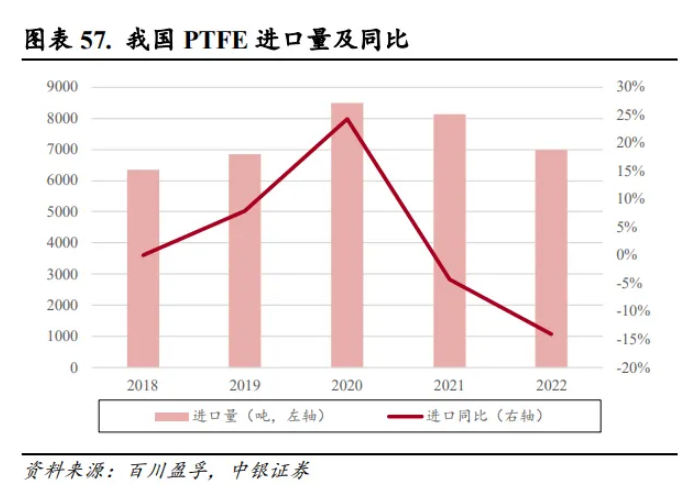

價格方面,由于國內(nèi) PTFE 仍集中于中低端產(chǎn)品,因此價格受成本影響較大。目前,國內(nèi) PTFE 處 于近三年來的低位。2020 年初到 2023 年 3 月,我國 PTFE 價格經(jīng)歷了兩輪大幅波動,第一輪為 2020 年第四季度開始,由于下游需求端產(chǎn)業(yè)開工率較高,而供應(yīng)端庫存消耗較快,且冬季限電政策導(dǎo)致 供應(yīng)收緊,從而使得價格持續(xù)上行,而 2021 年 5 月開始,PTFE 價格回調(diào)。第二輪為 2021 年 9 月開 始,由于原料 R22 價格上漲,起到了一定的成本支撐作用,同時企業(yè)普遍庫存量低,從而導(dǎo)致 PTFE 價格大幅上行。2022 年,PTFE 價格整體處于較為穩(wěn)定的狀態(tài),不同品類的產(chǎn)品價格則有明顯差異, 聚四氟 烯分散樹脂價格相對較高 ,約 53000 元/噸;聚四氟 烯懸浮中 粒價格相對較低,不足 35000 元/噸。 長久以來,高端聚四氟 烯產(chǎn)品國內(nèi)自給率不足,主要依賴進(jìn)口。 PTFE 進(jìn)口產(chǎn)品附加值高,但是 產(chǎn)品價格較為昂貴,國內(nèi)企業(yè)在此領(lǐng)域還有較大的市場空間。

?

?

PVDF:供給迅速擴(kuò)張,未來兩年將有較大增量

聚偏氟 烯( PVDF)又稱聚偏二氟 烯 ,其具有優(yōu)良的耐腐蝕、耐高溫、氧化性能,且硬度較高, 具有較強(qiáng)的抗拉伸和抗沖擊強(qiáng)度。根據(jù)智研咨詢的研究可知,與其 含氟高分子材料產(chǎn)品相比, PVDF 具有更優(yōu)越的 和溶解性能, 在含氟塑料中產(chǎn)量名列第二位。聚偏氟 烯兼具氟樹脂和通用樹脂 的特性,在工程塑料領(lǐng)域獲得廣泛應(yīng)用。 PVDF 由 R142b 脫去氯化氫合成 VDF 單體后,由單體聚合而成。偏氟 烯產(chǎn)業(yè)鏈上游為原材料供 應(yīng),1,1-二氟-1-氯 ( R142b)為其主要原材料,R142b 屬于消耗臭氧層物質(zhì),易造成環(huán)境污染。 根據(jù)《蒙特利爾協(xié)定書》,發(fā)達(dá)國家已基本停止生產(chǎn) R142b,我國對該制冷劑配額也已經(jīng)處于不斷 削減的過程中。

從需求端來看,PVDF 主要應(yīng)用于鋰電池、 料 、注塑、水處理膜、太陽能背板膜等領(lǐng)域。根據(jù)百 川盈孚數(shù)據(jù),2021 年 PVDF 主要應(yīng)用于鋰電池領(lǐng)域,占比高達(dá) 39%, 料、注塑、水處理膜、太陽 能背板領(lǐng)域占比則分別占 30%、15%、10%、6%。 鋰電池是 PVDF 需求增速最快的領(lǐng)域之一。在鋰電池中,PVDF 被廣泛應(yīng)用于粘結(jié)劑、分散劑、電 解質(zhì)、隔膜 層和隔膜等方面。在鋰電池正極中, PVDF 主要用作正極粘結(jié)劑。此外,PVDF 在隔膜 領(lǐng)域的需求也逐步增加。根據(jù)不同的 溶劑, PVDF 隔膜可分為水性和油性,PVDF 隔膜可以 提高隔膜的親液性,增加電池的大倍率放電性能。隨著 PVDF 下游需求的不斷增長和國產(chǎn)產(chǎn)品質(zhì)量 的進(jìn)一步提升,PVDF 的國產(chǎn)替代前景廣闊。

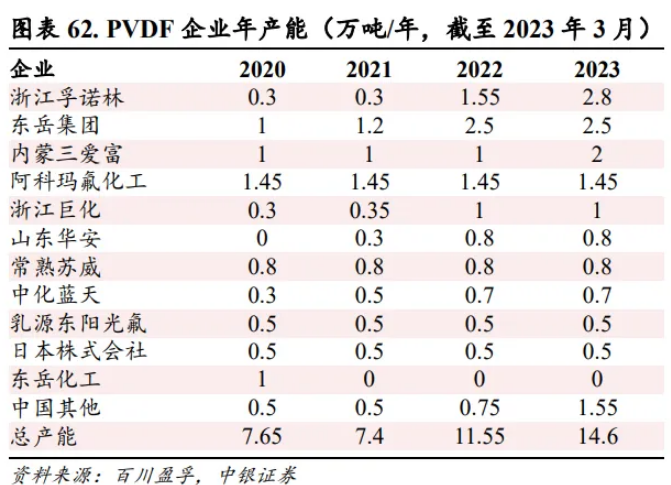

從供給端來看,近年來國內(nèi) PVDF 產(chǎn)能逐步釋放,供給擴(kuò)張迅速。據(jù)百川盈孚數(shù)據(jù)顯示,中國聚偏 氟 烯 (PVDF)年產(chǎn)能從 2020 年的 7.65 萬噸/年增加至 2023 年 3 月的 14.6 萬噸/年,復(fù)合年增長率 高達(dá) 24.04%。其中,東岳集團(tuán)、浙江孚諾林、阿科瑪氟化工、內(nèi)蒙三愛富、巨化股份占據(jù)頭部,CR5 為 66.78%。

?

?

在下游需求快速增長的刺激下,國內(nèi)多家 PVDF 企業(yè)紛紛進(jìn)行擴(kuò)產(chǎn),我們預(yù)計未來兩年國內(nèi) PVDF 將有較大增量。其中規(guī)模較大的包括:巨化股份 3 萬噸/年 PVDF 技改項目(一期)2.35 萬噸/年 PVDF 樹脂項目、山東華夏神舟新材料有限公司 3 萬噸/年聚偏氟 烯( PVDF)及配套 3.5 萬噸/年偏氟 烯(VDF)項目、乳源東陽光氟樹脂公司 1 萬噸/年 PVDF 與 1.8 萬噸/年 R142b 項目等。

價格方面,受產(chǎn)地、品牌、應(yīng)用領(lǐng)域等因素的影響,國內(nèi)聚偏氟 烯價格差異明顯 ,鋰電池粘合劑 PVDF 價格明顯高于粉料、粒料 PVDF。2021 年國內(nèi) PVDF 價格出現(xiàn)暴漲行情,2022 年產(chǎn)品售價回 落,呈階梯下行趨勢。2023 年,PVDF 價格暫時延續(xù)跌勢,但長期來看,PVDF 需求仍然旺盛,鋰 電池級 PVDF 需求保持高增速。進(jìn)口方面,由于國內(nèi) PVDF 供給擴(kuò)張迅速,PVDF 進(jìn)口量于 2022 年 有所下降,我國對 PVDF 的進(jìn)口依賴有所減少。

FEP:國產(chǎn)替代正當(dāng)時,產(chǎn)品高端化有待推進(jìn)

聚全氟 烯 (FEP)是四氟 烯 (TFE)和六氟 烯 (HFP)的結(jié) 聚合物,性能與 PTFE 相似, 在很大的溫度和頻率區(qū)間內(nèi)具有較低的介電常數(shù),可應(yīng)用到軟性塑料。對比而言,F(xiàn)EP 的 粘度 遠(yuǎn)低于 PTFE,加工難度大幅降低,適用于氟塑料幾乎全部領(lǐng)域,成為部分領(lǐng)域替代 PTFE 的材料。 FEP 裝置生產(chǎn)方式為間歇式生產(chǎn)。TFE、HFP 按照比例加入至配料槽,再壓入聚合釜中,同時在聚 合釜中加入無離子水及引發(fā)劑、乳化劑等助劑后,在一定溫度和壓力下聚合。上游原材料 TFE 在常 溫下為氣態(tài),且有毒性,運(yùn)輸非常困難。國內(nèi)大多數(shù)相關(guān)生產(chǎn)企業(yè)均需從制冷劑 HCFC-22 開始生 產(chǎn) TFE,再進(jìn)一步生產(chǎn)得到 HFP,最終聚合產(chǎn)生含氟高分子材料,生產(chǎn)流程較長。

從需求端來看,據(jù) Mordor Intelligence 預(yù)計,未來 5 年 FEP 需求量增速最快的地區(qū)是北美。而在我 國,據(jù)前瞻產(chǎn)業(yè)研究院數(shù)據(jù),2020 年我國 FEP 在氟樹脂中市場銷量占比排名第三,廣泛應(yīng)用于電力 電纜、航空航天、機(jī)車車輛、能源、有色金屬冶煉、石油開采、電機(jī)等領(lǐng)域。中國化信數(shù)據(jù)顯示, 2021 年中國 FEP 消費(fèi)量為 21500 噸,電線電纜占 FEP 下游需求的最大部分,占比 65%,防腐內(nèi)襯 占比 19%,管材器 占比 11%。

?

?

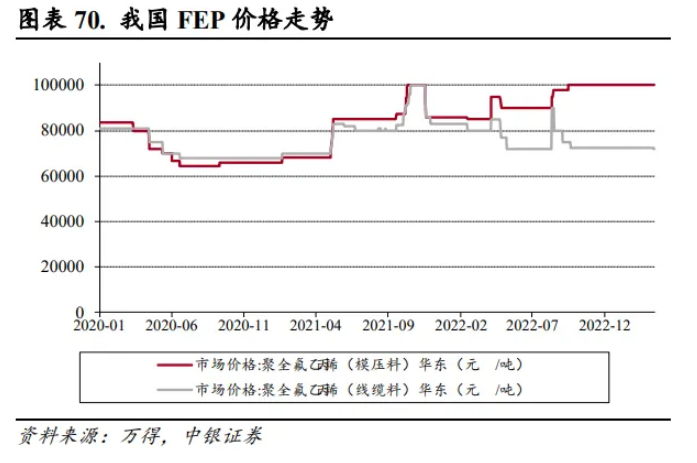

從供給端來看,根據(jù)相關(guān)數(shù)據(jù),我國 FEP 產(chǎn)量整體上處于上升趨勢。2019-2022 年產(chǎn)量分別為 1.78 萬噸、1.62 萬噸、2.24 萬噸、2.55 萬噸。產(chǎn)能方面,東岳集團(tuán)、永和股份、巨化股份、昊華科技、 三美股份等均有布局 FEP 在建產(chǎn)能,未來我國 FEP 生產(chǎn)規(guī)模有望進(jìn)一步擴(kuò)張。 隨著國內(nèi)技術(shù)日益成熟,中國 2015 年前后開始逐步擴(kuò)充 FEP 產(chǎn)能并實(shí)現(xiàn)國產(chǎn)替代,然而,目前我 國 FEP 生產(chǎn)企業(yè)仍面臨較高的技術(shù)壁壘,低端產(chǎn)品同質(zhì)化較為嚴(yán)重,而對于高端 FEP 聚合物分子 鏈段改性設(shè)計等仍存在明顯不足。因此,需要進(jìn)一步整合行業(yè)資源,打造國內(nèi)知名品牌和核心技術(shù), 才能使得我國企業(yè)在 FEP 領(lǐng)域取得長足發(fā)展。

HFP:重要中間體,景氣有待修復(fù)

六氟 烯( Hexafluoropropylene,HFP)是一種有機(jī)氟化合物,化學(xué)式為 C3F6,廣泛用于化學(xué)工業(yè)和 材料科學(xué)領(lǐng)域。HFP 具有高度的熱穩(wěn)定性和化學(xué)惰性,在制備高性能聚合物和 料方面可提供優(yōu)異 的化學(xué)和物理性能。此外,還可以用于制備高效能的聚合物電解質(zhì)和氟聚合物。HFP 也是制備一種 特殊的高分子材料-聚六氟 烯( PHFP)的重要原料。PHFP 是一種高分子材料,具有低摩擦系數(shù)、 低表面能和高熱穩(wěn)定性等特點(diǎn),廣泛應(yīng)用于潤滑材料、電子材料、耐腐蝕材料、防火材料和高溫 料等領(lǐng)域。

從需求端來看,國內(nèi)的 HFP 需求量逐年提升。根據(jù)立木信息咨詢發(fā)布的《中國六氟 烯行業(yè)研究與 投資前景預(yù)測報告(2022 版)》可知,我國 2017-2021 年 HFP 需求量由 3.81 萬噸提升至 5.73 萬噸, 復(fù)合年增長率為 10.74%,2021 年同比增長 15.20%,呈高速增長態(tài)勢。

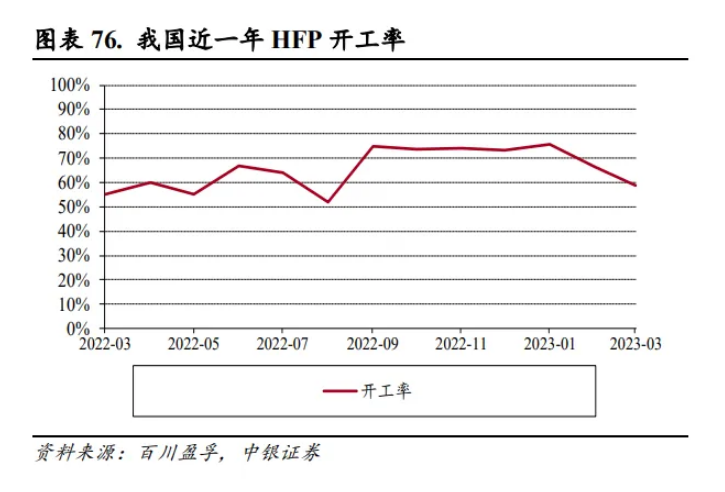

從供給端來看,國內(nèi) HFP 產(chǎn)能產(chǎn)量也處于擴(kuò)張態(tài)勢。根據(jù)百川盈孚數(shù)據(jù)可知,國內(nèi) HFP 年產(chǎn)能由 2019 年的 7.36 萬噸/年提升至 2023 年 3 月的 11.36 萬噸/年。產(chǎn)能集中度較高,永和股份、魯西化工、 巨化股份、常熟三愛富、東岳集團(tuán)占據(jù)絕對頭部,CR5 高達(dá) 82.75%。從產(chǎn)量來看,2022 年 HFP 產(chǎn) 量為 4.66 萬噸,同比增長 6.74%。自 2022 年 7 月以來,我國 HFP 開工率與庫存量相對穩(wěn)定,而價 格則一路下跌,國內(nèi) HFP 景氣有待修復(fù)。

?

?

海外環(huán)保政策收緊,國內(nèi)部分氟化工企業(yè)有望受益

海外氟化工企業(yè)在產(chǎn)品生產(chǎn)過程中污染較為嚴(yán)重。近年來,以 3M 為代表的海外氟化工企業(yè)涉及較 多有關(guān) PFAS(全氟和多氟 基物質(zhì))污染的訴訟以及政府調(diào)查, 2022 年 3 月,3M 位于比利時的 Zwijndrecht 工廠部分產(chǎn)品已停止生產(chǎn)。3M 于 2022 年 12 月宣布將采取兩項行動:到 2025 年底退出 所有 PFAS 生產(chǎn);并努力到 2025 年底在其產(chǎn)品組合中停止使用 PFAS。PFAS 監(jiān)管和立法活動有關(guān) PFAS 的監(jiān)管和立法活動在美國、歐洲和其 地區(qū)以及某些國際機(jī)構(gòu)之間正在加速進(jìn)行。 2023 年 1 月,歐洲化學(xué)品管理局(ECHA)收到了一提案,要求對 PFAS 進(jìn)行廣泛限制。目前 ECHA 已發(fā)布該提案。我們認(rèn)為,若該提案通過,海外企業(yè)有望逐步退出 PFAS 的生產(chǎn)。國內(nèi)對應(yīng)的含氟 聚合物與含氟精細(xì)化學(xué)品企業(yè)有望受益。

根據(jù) ECHA 發(fā)布的 PFAS 限制提案,2018 年海外廠商市 場份額超過 47%。PTFE、PVDF 和 FEP 約占全球含氟聚合物總產(chǎn)量的 80%,海外廠商 PTFE 織物 的市場份額超過 60%,因此,若海外廠商的逐步減產(chǎn)或退出,我國 PTFE、PVDF、FEP 龍頭企業(yè)東 岳集團(tuán)、巨化股份、中昊晨光、永和股份等或?qū)⑹芤妗?/p>

含氟精細(xì)化學(xué)品:應(yīng)用廣泛,規(guī)模擴(kuò)張迅速

含氟精細(xì)化學(xué)品是氟化工的重要門類

含氟精細(xì)化學(xué)品是氟化工產(chǎn)品體系中的重要門類之一。根據(jù)中國氟硅有機(jī)材料工業(yè)協(xié)會(CAFSI) 的研究,含氟精細(xì)化學(xué)品主要包括含氟有機(jī)中間體、含氟電子化學(xué)品、含氟表面活性劑、含氟特種 單體、鋰電用含氟精細(xì)化學(xué)品、環(huán)保型含氟滅火劑等,廣泛應(yīng)用于醫(yī)藥、農(nóng)藥、染料、半導(dǎo)體、改 性材料和新能源等行業(yè)。

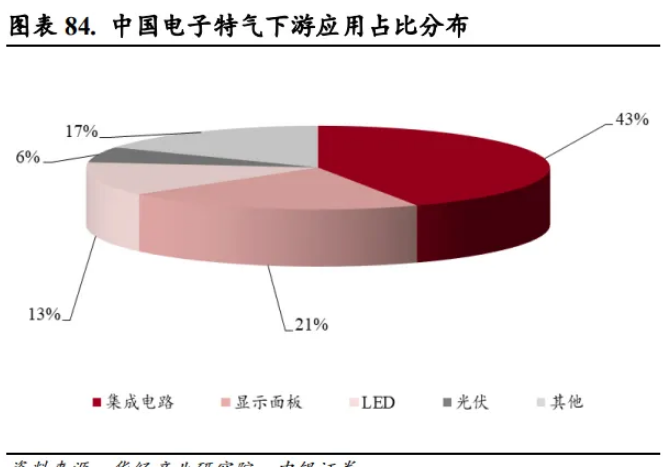

含氟醫(yī)藥的主要特點(diǎn)包括高效、低毒、易代謝等。其在醫(yī)藥領(lǐng)域應(yīng)用日益普遍,主要分為 氟 化物和脂 氟化物。可用于 抗感染藥物的開發(fā),較為常見的包括諾氟沙星、環(huán) 沙星、氧氟沙星 等,也可用于合成消炎抗風(fēng)濕類藥物、心腦血管類藥物等。含氟醫(yī)藥中間體的市場前景樂觀,根據(jù) 中國氟硅有機(jī)材料工業(yè)協(xié)會數(shù)據(jù),2022 年初,國內(nèi)脂 含氟醫(yī)藥中間體三氟 酸 酯產(chǎn)能約 1 萬 噸,預(yù)計將于 2023 年底達(dá)到 3 萬噸。 含氟農(nóng)藥的主要特點(diǎn)包括活性高、低毒、環(huán)境友好等。目前含氟農(nóng)藥已成為世界農(nóng)藥的重點(diǎn)發(fā)展方 向之一,已開發(fā)應(yīng)用的含氟殺蟲劑、殺菌劑、除草劑以及植物生長調(diào)節(jié)劑等有上百種。近十年含氟 農(nóng)藥迅猛發(fā)展,中國氟硅有機(jī)材料工業(yè)協(xié)會數(shù)據(jù)顯示,目前全球農(nóng)藥品種總共 1300 多個,含氟農(nóng)藥 大約占 12%;全球作物農(nóng)藥市場約 600 億美元,總體估計應(yīng)用于化學(xué)農(nóng)藥的含氟中間體產(chǎn)值在 35 億美元左右。我國目前含氟農(nóng)藥品種、數(shù)量不能滿足市場需求。 含氟電子特氣,主要用于平板顯示、光伏新能源和集成電路領(lǐng)域,為氟化工重點(diǎn)發(fā)展方向之一。目 前全球電子氣體市場中含氟系列電子氣體約占其總量的 30%左右,含氟電子氣體是電子信息材料領(lǐng) 域特種電子氣體的重要組成部分,主要用作清洗劑、蝕刻劑,也可用于摻雜劑、成膜材料等。

?

?

含氟冷卻液化學(xué)穩(wěn)定性高,不燃、不爆、介電常數(shù)低,目前主要用于浸沒式冷卻液降溫技術(shù)。我國 數(shù)據(jù)中心市場規(guī)模穩(wěn)步提升,據(jù)中國信息通信研究院發(fā)布的《數(shù)據(jù)中心白皮書(2022)》,我國數(shù) 據(jù)中心 2021 年實(shí)現(xiàn)市場收入 1500.2 億元,同比增長 28.5%。隨著大數(shù)據(jù)中心算力迅速增強(qiáng),對于含 氟冷卻液的需求也將穩(wěn)步提升,同時,隨著海外以 3M 為代表的大型企業(yè)退出含氟冷卻液的生產(chǎn), 國內(nèi)企業(yè)迎來了較多的發(fā)展機(jī)遇,據(jù)上證 e 互動投資者問答可知,目前巨化股份巨芯冷卻液項目的 規(guī)劃產(chǎn)能為 5000 噸/年,一期實(shí)施 1000 噸/年現(xiàn)已投入運(yùn)營,項目產(chǎn)品包括 JHT 電子流體系列、JHLO 潤滑油系列以及 JX 浸沒式冷卻液等。據(jù)新宙邦 2022 年年報,公司順利通過行業(yè)知名客戶認(rèn)證,實(shí) 現(xiàn)批量交付,公司以自有原料生產(chǎn)全氟聚 ,具有生產(chǎn)成本低,質(zhì)量穩(wěn)定,生產(chǎn)運(yùn)行平穩(wěn)等優(yōu)點(diǎn)。

含氟表面活性劑和功能制劑是指以全氟 基為主的表面活性劑和功能性化學(xué)制劑, 被廣泛應(yīng)用于織 物整理、食品包裝、餐盒、消防滅火、油田開采等領(lǐng)域。據(jù)中國氟硅有機(jī)材料工業(yè)協(xié)會的數(shù)據(jù)顯示, 在含氟三防整理劑領(lǐng)域,國內(nèi)已有多家企業(yè)生產(chǎn)含氟織物整理劑及其相應(yīng)單體,其產(chǎn)能規(guī)模占全球 產(chǎn)能的 50%以上。中國食品包裝和餐盒領(lǐng)域的含氟處理劑消費(fèi)量已達(dá)到 2000 噸。

六氟磷酸鋰:產(chǎn)能釋放迅速,下游需求旺盛

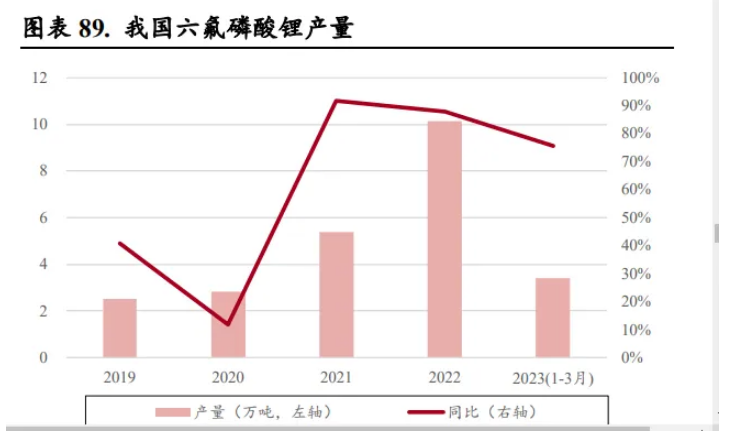

六氟磷酸鋰呈白色結(jié) 粉末狀,可以溶于水和一些低 度的有機(jī)溶劑,如甲醇、 醇、 酮和碳酸 酯類。其主要用作鋰離子電池的電解質(zhì)材料,可以與各種正極和負(fù)極材料相匹配,目前是商業(yè)化應(yīng) 用最廣泛的鋰電池溶液。根據(jù)百川盈孚數(shù)據(jù)可知,六氟磷酸鋰下游 100%應(yīng)用于電解液領(lǐng)域。作為電 解液的核心溶質(zhì),下游新能源汽車、儲能鋰電池市場將帶動電解液以及六氟磷酸鋰需求的快速上升。 從供給端來看,我國處于六氟磷酸鋰大幅擴(kuò)產(chǎn)的階段。2022 年,中國六氟磷酸鋰產(chǎn)能 19.75 萬噸/ 年。同比增速高達(dá) 106.85%。根據(jù)百川盈孚統(tǒng)計,2023 年國內(nèi)企業(yè)將持續(xù)布局,2023 年將新增產(chǎn)能 24.58 萬噸。考慮到產(chǎn)能爬坡、生產(chǎn)成本、產(chǎn)品質(zhì)量等問題,盡管未來競爭會更加激烈,但出現(xiàn)產(chǎn)能 嚴(yán)重過剩的可能性較小;且隨著相關(guān)產(chǎn)能的逐步落地,市占率將向可更快投產(chǎn)的頭部公司聚集。就 全國六氟磷酸鋰市場格局情況而言,2022 年中國六氟磷酸鋰總產(chǎn)量為 19.75 萬噸左右。就主要企業(yè) 占比情況而言,2022 年中國前五大六氟磷酸鋰廠家總市場占有率達(dá)到 77%,其中天賜材料產(chǎn)量占比 最高,達(dá) 31%左右。

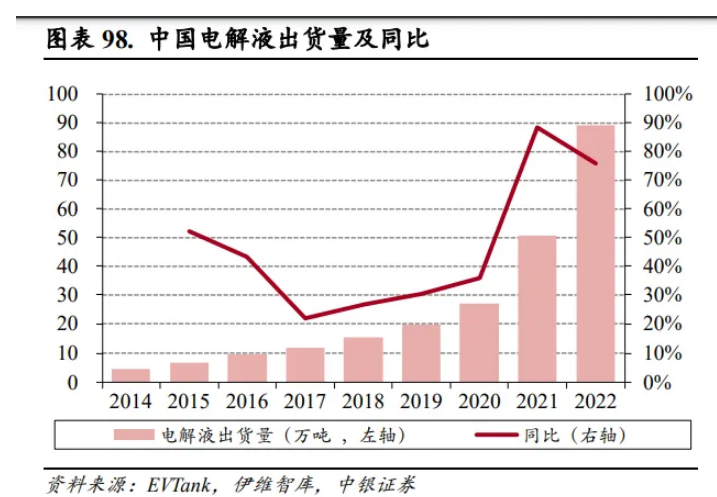

從需求端來看,根據(jù)百川盈孚數(shù)據(jù)可知,六氟磷酸鋰下游 100%應(yīng)用于鋰電池領(lǐng)域。作為電解液的 核心溶質(zhì),下游新能源汽車、儲能鋰電池市場將帶動電解液以及六氟磷酸鋰需求的快速上升。根據(jù) 中國汽車工業(yè)協(xié)會數(shù)據(jù),我國新能源汽車產(chǎn)量由 2019 年的 124.19 萬輛迅速提升至 2022 年的 705.82 萬輛,復(fù)合年增長率高達(dá) 78.46%。我國電解液產(chǎn)量也實(shí)現(xiàn)了大幅增長,由 2019 年的 22.55 萬噸增長 至 86.17 萬噸,復(fù)合年增長率為 56.35%。六氟磷酸鋰下游整體需求旺盛,市場空間廣闊,景氣度有 望提升。

?

?

2022 年,六氟磷酸鋰價格持續(xù)下行,2023 年價格仍延續(xù)下跌趨勢。從成本端看,五氯化磷新增產(chǎn)能 釋放,其價格不斷下行,成本占比較大的碳酸鋰價格出現(xiàn)跳水,帶動六氟整體成本下降。從需求端 來看,根據(jù)百川資訊,2022 年底由于受到疫情政策放開等因素影響,行業(yè)生產(chǎn)負(fù)荷較低,下游中小 型電解液企業(yè)大幅減產(chǎn),對需求量產(chǎn)生了一定的影響,而 2023 年電解液企業(yè)生產(chǎn)恢復(fù)緩慢,導(dǎo)致六 氟磷酸鋰價格持續(xù)下行。

LIFSI:有望從添加劑進(jìn)化為主流鋰鹽

雖然 LiPF6 的成本較低,長期占據(jù)市場主流地位,但其化學(xué)性質(zhì)并不穩(wěn)定。盡管 LiFSI 具有高離子電 導(dǎo)率、高電化學(xué)穩(wěn)定性和熱穩(wěn)定性等出色性能,但由于其產(chǎn)率低、價格較高等原因,尚未廣泛應(yīng)用。 目前,LiFSI 通常用作電解液的添加劑,可與六氟磷酸鋰混配,也可單獨(dú)作為電解質(zhì)使用。其電解質(zhì) 性能出色,可以顯著提高電解液的電導(dǎo)率、高低溫性能等,同時還可以抑制氣體的產(chǎn)生。因此,LiFSI 被認(rèn)為是最有希望替代六氟磷酸鋰的鋰鹽。

LiFSI 的制備過程復(fù)雜,生產(chǎn)成本較高。制備 LiFSI 所需的原材料主要包括氯化亞砜、氫氟酸、碳酸 二甲酯和二氯甲 等,其中氯化亞砜是核心原材料。制備 LiFSI 的過程非常復(fù)雜,其中最關(guān)鍵的中 間體是雙氟磺酰亞胺(HFSI),其合成收率對反應(yīng)溫度非常敏感,因此合成設(shè)備需要具備高精度和 長期穩(wěn)定性。高成本是制約 LiFSI 市場應(yīng)用的主要因素之一,因此生產(chǎn)企業(yè)需要通過降低成本促進(jìn) 其進(jìn)一步發(fā)展。

從供給端來看,核心原料氯化亞砜的供應(yīng)可能會面臨收緊的局面。目前我國氯化亞砜的產(chǎn)能約為 52.5 萬噸,而氯化亞砜作為一種性能優(yōu)良的氯化劑,主要用于傳統(tǒng)領(lǐng)域的農(nóng)藥、醫(yī)藥和染料等行業(yè)。根 據(jù)新 LiFSI 的合成工藝,每生產(chǎn)一噸 LiFSI 需要消耗 1.4 噸氯化亞砜。據(jù)華經(jīng)產(chǎn)業(yè)研究院預(yù)測,2025 年,氯化亞砜的需求量將達(dá)到 53 萬噸,這可能會導(dǎo)致未來氯化亞砜供需出現(xiàn)偏緊的情況。 從需求端來看,電解液市場國內(nèi)供給強(qiáng)勢。根據(jù) EVTank 聯(lián)合伊維經(jīng)濟(jì)研究院發(fā)布的《中國鋰離子 電池電解液行業(yè)發(fā)展白皮書(2023 年)》可知,2022 年,全球鋰離子電池電解液出貨量為 104.3 萬噸, 其中中國企業(yè)鋰離子電池電解液出貨量為 89.1 萬噸,同比增長 75.7%,占全球電解液出貨量的 85.4%。

?

?

LiFSI 具有出色的化學(xué)穩(wěn)定性、電化學(xué)穩(wěn)定性以及耐熱性,且具有較大的陰離子基團(tuán)。由于其 格 能較低,相較于其 幾種鋰鹽,更易在聚合物中解離,因此能夠提高聚合物電解質(zhì)的離子電導(dǎo)率。 因此,LiFSI 有望成為聚合物全固態(tài)鋰電池中的主要溶質(zhì)。華經(jīng)產(chǎn)業(yè)研究院數(shù)據(jù)顯示,2021 年我國 LiFSI 整體規(guī)模仍較小,約在 16.25 億元左右,據(jù) GGII 預(yù)計,隨著市場持續(xù)發(fā)展,2025 年有望超過 150 億元。2021 年 LiFSI 的主要生產(chǎn)企業(yè)數(shù)量為 8 家,其中天賜材料位列首位,市占率為 30%。

重點(diǎn)公司分析

巨化股份:國內(nèi)氟化工龍頭企業(yè),產(chǎn)業(yè)鏈布局完善

巨化股份是國內(nèi)氟化工龍頭。經(jīng)過多年積淀,公司具備氟化工原料-氟制冷劑-有機(jī)氟單體-含氟聚合 物-含氟精細(xì)化學(xué)品等在內(nèi)的完整氟產(chǎn)業(yè)鏈,主要產(chǎn)品包括制冷劑、氟化工、含氟聚合物材料等。

公司加大研發(fā)投入,實(shí)施產(chǎn)業(yè)關(guān)鍵技術(shù)二次創(chuàng)新。公司圍繞新基建、提質(zhì)增效、綠色低碳,加強(qiáng)先 進(jìn)氟氯化工新材料、新型綠色氟制冷劑與發(fā)泡劑、含氟精細(xì)化學(xué)品等新產(chǎn)品新應(yīng)用研發(fā),產(chǎn)業(yè)關(guān)鍵 技術(shù)二次創(chuàng)新、“三廢”和副產(chǎn)物資源化利用、先進(jìn)節(jié)能環(huán)保技術(shù)和信息化智能化技術(shù)應(yīng)用。公司 2021 年研發(fā)費(fèi)用高達(dá) 6.54 億元,同比增長 42.45%。公司開發(fā)的乳液法鋰電 PVDF 產(chǎn)品量產(chǎn),PTFE、FKM 系列產(chǎn)品性能和產(chǎn)能進(jìn)一步提升,PVDC 水性 料、乳液、 MA 樹脂應(yīng)用領(lǐng)域進(jìn)一步拓展。

氟制冷劑規(guī)模居全球首位,綜合競爭力居全國前列。公司氟制冷劑規(guī)模居全球首位,其中 R32 產(chǎn)能 13 萬噸/年、R125 產(chǎn)能 5 萬噸/年、R134a 產(chǎn)能 7 萬噸/年。同時,公司形成以 VDC-PVDC 為核心的 特色氯堿新材料產(chǎn)業(yè),基礎(chǔ)氯堿規(guī)模處浙江省第一,氟化工原料三氯 烯、四氯 烯、甲 氯化物 (含 一氯甲 、二氯甲 、三氯甲 、四氯化碳 )產(chǎn)能規(guī)模和 VDC、PVDC 產(chǎn)能規(guī)模居全球首位。

公司產(chǎn)品逐步向多元化、高端化、終端化拓展,積極布局 PTT、PDO 等新材料產(chǎn)品。公司于 2022 年 7 月 29 日發(fā)布公告,擬建設(shè) 15 萬噸/年特種聚酯切片新材料項目,包含 15 萬噸/年 PTT、7.2 萬噸 /年 PDO,計劃于 2024 年 10 月底建成,2024 年底試車。項目正常運(yùn)營后,預(yù)計年均銷售收入 21.31 億元,年均利潤總額 3.98 億元,年均凈利潤為 2.98 億元。公司于 2022 年 8 月 26 日發(fā)布了新增 6 萬 噸/年 VDC 單體技改擴(kuò)建項目公告,將新增 6 萬噸/年 VDC 單體,聯(lián)產(chǎn) 0.18 萬噸/年 三氯 烯、 5 萬噸/年氯化鈣產(chǎn)品。建設(shè)周期三年,計劃于 2025 年四季度建成投產(chǎn)。項目正常運(yùn)營后,預(yù)計新增 銷售收入 7.97 億元/年(外銷收入),利潤 2.94 億元/年。

三美股份:延伸氟化工產(chǎn)業(yè)鏈,降低原材料和能源消耗

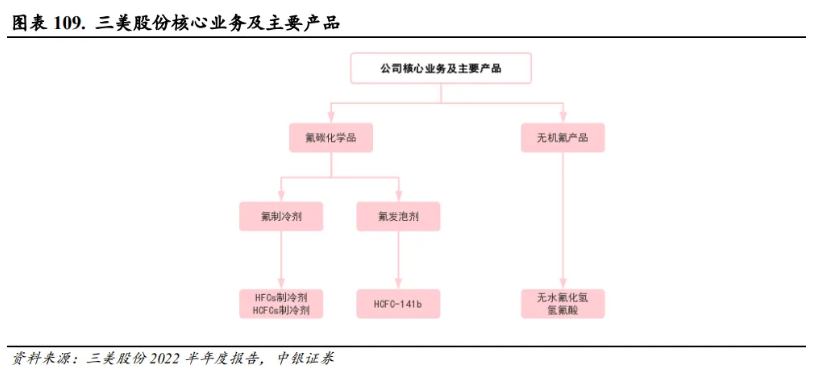

公司專注氟化工行業(yè),2021 年以來業(yè)績持續(xù)修復(fù)。公司主要從事氟碳化學(xué)品和無機(jī)氟產(chǎn)品等氟化工 產(chǎn)品的研發(fā)、生產(chǎn)和銷售。公司氟碳化學(xué)品主要包括氟制冷劑和氟發(fā)泡劑,其中氟制冷劑主要包括 HFCs 制冷劑和 HCFCs 制冷劑,主要用于家庭和工商業(yè)空調(diào)系統(tǒng)以及 、汽車等設(shè)備制冷系統(tǒng) ; 氟發(fā)泡劑主要是 HCFC-141b,主要用于聚氨酯硬泡的生產(chǎn)。公司無機(jī)氟產(chǎn)品主要包括無水氟化氫、 氫氟酸等。2021 年以來公司業(yè)績持續(xù)修復(fù),2021 年、2022 年前三季度,公司歸母凈利潤分別為 5.36 億和 4.62 億,分別同比增長 141.69%和 90.03%。

?

?

公司注重生產(chǎn)技術(shù)革新與工藝改進(jìn)優(yōu)化,降低原材料和能源的消耗。公司生產(chǎn)工藝采用能量充分回 收利用技術(shù),以降低能耗,提高產(chǎn)品的投入產(chǎn)出率。公司主要產(chǎn)品 HFC-134a 和 HFC-125 的催化劑 由公司自產(chǎn),具有較高的活性和使用壽命,在保證產(chǎn)品質(zhì)量的同時降低了公司催化劑采購成本。

公司在氟聚合物和氟精細(xì)化學(xué)品領(lǐng)域完成現(xiàn)有產(chǎn)業(yè)鏈的延伸。公司重點(diǎn)發(fā)展 HFCs 制冷劑、發(fā)泡劑 品種、氟聚合物及氟精細(xì)化學(xué)品,并通過自主創(chuàng)新、合作研發(fā),不斷進(jìn)行投產(chǎn)、技改、擴(kuò)產(chǎn),形成 第四代制冷劑、發(fā)泡劑產(chǎn)品的生產(chǎn)能力和市場基礎(chǔ),具備部分氟聚合物產(chǎn)品及氟精細(xì)化學(xué)品的技術(shù) 和市場競爭力。公司通過技改投入,使得 HFCs 制冷劑的產(chǎn)能、質(zhì)量位列行業(yè)前列,發(fā)泡劑產(chǎn)品繼 續(xù)引領(lǐng)行業(yè)。

永和股份:氟化工產(chǎn)業(yè)鏈全覆蓋,聚焦高附加值產(chǎn)品

公司是我國氟化工行業(yè)中產(chǎn)業(yè)鏈最完整的企業(yè)之一。永和公司成立于 2004 年,聚焦于高附加值的含 氟高分子材料和環(huán)保氟碳化學(xué)品業(yè)務(wù),定位清晰,目前已打造出了“氟化工產(chǎn)業(yè)鏈一體化”的完善 布局。公司主營業(yè)務(wù)包括氟碳化學(xué)品、含氟高分子材料、氟化工原料(2022 年統(tǒng)計口徑調(diào)整為“化 工原料”),其中,氟碳化學(xué)品貢獻(xiàn)大部分營收,2022 年貢獻(xiàn)總營收的 66.05%。

公司順應(yīng)新興產(chǎn)業(yè)發(fā)展,含氟高分子材料營收呈現(xiàn)高增長態(tài)勢。含氟高分子材料制備困難,具有優(yōu) 異的物理和化學(xué)性能,附加值高。隨著下游需求的增長以及新能源、光伏等新興產(chǎn)業(yè)的發(fā)展,公司 在氟碳化學(xué)品快速發(fā)展的前提下,進(jìn)一步擴(kuò)充產(chǎn)品鏈條,大力發(fā)展含氟高分子材料,提升高附加值 產(chǎn)品的生產(chǎn)和銷售比重。2022 年,高附加值的含氟高分子材料營收 8.49 億元,增長率高達(dá) 28.99%。

公司在氟化工原料、氟碳化學(xué)品、含氟高分子材料、特種含氟化合物領(lǐng)域的產(chǎn)能方面均有布局。在 建項目包括:邵武永和新型環(huán)保制冷劑及含氟聚合物等氟化工生產(chǎn)基地項目、邵武永和金塘新材料 有限公司年產(chǎn) 10kt 聚偏氟 烯和 3kt 六氟環(huán)氧 擴(kuò)建項目 以及內(nèi)蒙永和氟化工有限公司 0.8 萬 t/a 偏氟 烯、 1 萬 t/a 全氟己酮、6 萬 t/a 廢鹽綜合利用項目等。 氟化工原料方面,公司的現(xiàn)有產(chǎn)能包括:螢石精粉 8 萬噸/年、無水氫氟酸 13.5 萬噸/年,其中無水 氫氟酸預(yù)計于2023H2投產(chǎn)。氟碳化學(xué)品方面,公司現(xiàn)有產(chǎn)能超過20萬噸/年,其中,邵武一期HCFC-22 的 4.4 萬噸/年已投產(chǎn),并預(yù)計于 2023H2 再行投產(chǎn) 3 萬噸/年;HFC-32 的 4 萬噸/年項目已投產(chǎn)。在 附加值較高的含氟高分子材料方面,公司分別擁有 FEP 產(chǎn)能 0.42 萬噸/年、TFE 產(chǎn)能 6.25 萬噸/年、 PTFE 產(chǎn)能 0.06 萬噸/年、HFP 產(chǎn)能 3 萬噸/年,含氟高分子材料在建產(chǎn)能超過 8 萬噸/年。特種含氟 化合物方面,PPVE、HFPO、全氟己酮在建產(chǎn)能分別為 0.05 萬噸/年、0.3 萬噸/年、1 萬噸/年,預(yù)計 均于 2023H2 投產(chǎn)。

金石資源:已探明可利用資源儲量居全國首位,助力下游氟化工行業(yè)發(fā)展

公司專注螢石礦開發(fā),助力下游氟化工行業(yè)發(fā)展。金石資源自 2001 年成立以來,專注于國家戰(zhàn)略性 礦產(chǎn)資源螢石礦的投資和開發(fā)、螢石產(chǎn)品的生產(chǎn)和銷售。公司主要產(chǎn)品為酸級螢石精粉及高品位螢 石塊礦,并有少部分冶金級螢石精粉。氫氟酸是螢石下游最主要的產(chǎn)品,主要應(yīng)用于制冷劑以及作 為新能源、新材料、國防、航天航空等領(lǐng)域原材料的含氟聚合物、含氟中間體和電子級氫氟酸等。

?

?

公司已探明的可利用資源儲量居全國首位,產(chǎn)銷兩旺。公司抓住行業(yè)發(fā)展機(jī)遇,以較低的成本取得 了較大的螢石資源儲備,確立了“資源+技術(shù)”兩翼驅(qū)動戰(zhàn)略,資源、氟化工、新能源三大板塊各項 重點(diǎn)工作進(jìn)展順利。根據(jù)公司 2022 年半年報,2022 年 1-6 月,公司實(shí)現(xiàn)主營業(yè)務(wù)收入 4.19 億元, 與上年同期基本持平。

公司重點(diǎn)項目均處于穩(wěn)步推進(jìn)過程中。根據(jù)公司公告可知,公司年產(chǎn) 2.5 萬噸新能源含氟鋰電材料 及配套 8 萬噸/年螢石項目一期 0.6 萬噸六氟磷酸鋰項目已基本建設(shè)安裝完畢。包鋼“選化一體化” 項目進(jìn)展順利,其中包鋼金石選礦項目的 100 萬噸/年鐵尾螢石綜合回收技改項目預(yù)計于 2023 年上 半年建成投產(chǎn),金鄂博氟化工項目土地手續(xù)辦理完畢,取得氫氟酸/氟化 項目的能評批復(fù)和安全設(shè) 立評價批復(fù),環(huán)評已通過包頭市環(huán)保局專家評審。目前一期二期的土建施工處于收尾階段。氟化工 項目整體按計劃推進(jìn)中。

東岳集團(tuán):亞洲規(guī)模最大的氟硅材料生產(chǎn)基地

東岳集團(tuán)是中國第一個氟硅工業(yè)園的主體企業(yè)。東岳集團(tuán)是東岳氟硅材料產(chǎn)業(yè)園區(qū)的主體企業(yè),20 年時間建成了由新環(huán)保、新材料、新能源構(gòu)成的氟硅材料高新技術(shù)產(chǎn)業(yè)鏈。歷經(jīng)多年發(fā)展,公司已 成長為亞洲規(guī)模最大的氟硅材料生產(chǎn)基地,是杜邦、海爾、海信、格力、美的等著名企業(yè)的供應(yīng)商。 順應(yīng)大宗商品景氣周期,公司實(shí)現(xiàn)業(yè)績高漲。作為生產(chǎn) PVDF、R142b、有機(jī)硅等材料的集大成者, 東岳集團(tuán)實(shí)現(xiàn)業(yè)績高漲。2022 年,公司含氟高分子材料分部對外銷售約為人民幣 64.87 億元,較 2021 年同比增長 34.44%;制冷劑對外銷售為人民幣 43.61 億元,較 2021 年同比增長 30.68%。

公司加快項目建設(shè)速度,重點(diǎn)發(fā)展新型動力電池級 PVDF。2021 年,公司通過配售募集的資金有效 推動規(guī)劃項目的建設(shè)。2022 年,公司新建 1 萬噸/年 PVDF 項目,加之技術(shù)改造完成的擴(kuò)產(chǎn)項目,PVDF 總產(chǎn)能將達(dá)到 2.5 萬噸/年;根據(jù)公司規(guī)劃,到 2025 年 PVDF 總產(chǎn)能將達(dá)到 5.5 萬噸/年,其原材料 R142b 總產(chǎn)能將達(dá)到 10 萬噸/年。新擴(kuò)增的產(chǎn)能不僅將用于生產(chǎn) 料級 PVDF、水處理膜級 PVDF、 太陽能背板膜級 PVDF,其更多的側(cè)重點(diǎn)在于新型動力電池級 PVDF。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關(guān)信息,請參閱報告原文。)

精選報告來源:【未來智庫】

相關(guān)新聞

2021-09-15