-

-

產(chǎn)品與服務(wù)

-

-

公司業(yè)績

-

-

-

-

產(chǎn)品與服務(wù)

-

-

公司業(yè)績

-

-

2023鋰電池負極市場競爭情況

發(fā)布時間:

2023-05-25 15:56

降本能力或成鋰電中游廠商核心競爭力。中國動力電池行業(yè)因下游新能源汽車需求增長實現(xiàn)了跨越式發(fā)展,目前我國的新能源汽車滲透率已經(jīng)超過 25%,但是,根據(jù)一般規(guī)律,未來增速有可能放緩。而上游的電池和材料廠商在近幾年進行了大規(guī)模擴產(chǎn),2022 年前供不應(yīng)求的狀況將得到極大改善。因此,我們認為動力電池行業(yè)即將進入淘汰賽階段。在行業(yè)內(nèi),無論是新技術(shù)的迭代,還是原路線的升級;無論是性價比的提升,還是大規(guī)模擴產(chǎn)的推進;實際上都是降本行為。在供過于求的背景之下,降本能力有望成為鋰電中游廠商的核心指標,其中的佼佼者則有望迎來市占率的提升,進一步鞏固行業(yè)地位。

在鋰電中游材料領(lǐng)域,供不應(yīng)求的局面將迎來大幅度改善,這一過程既伴隨著市場出清,也存在競爭格局的進一步優(yōu)化。我們認為成本控制良好的二線企業(yè)有望脫穎而出;降本措施得力的一線企業(yè)有望進一步鞏固市場地位。

負極:部分二線廠商躋身一線梯隊。負極行業(yè)的成本主要來自電費、材料費用、以及人工和制造費用。其中的關(guān)鍵因素包括:設(shè)備、電價。其中尚太科技在工藝、設(shè)備等方面具備優(yōu)勢,或?qū)⒚摲f而出。

負極行業(yè)成本主要來自原材料及制造費用。原材料主要為焦化物,各家成本區(qū)別不大。其中制造費用,主要來自于電耗。一方面業(yè)內(nèi)企業(yè)都在進行石墨化自供,另一方面,在制造過程中需要對產(chǎn)品進行反復(fù)升溫降溫,其中需要耗費大量電能,對制造環(huán)節(jié)中的能耗進行有效控制則成為了降本的重要措施。

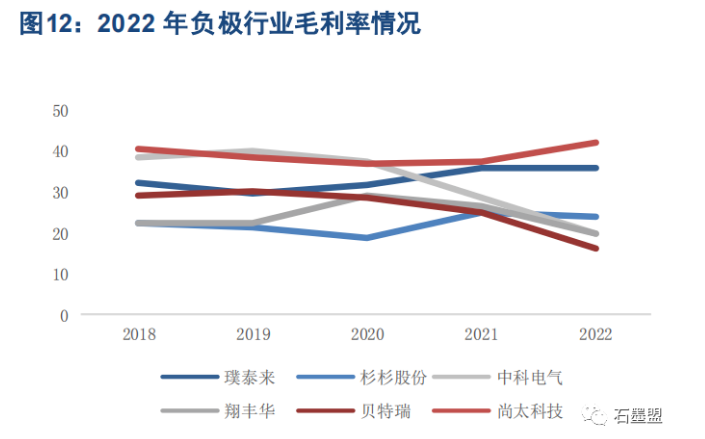

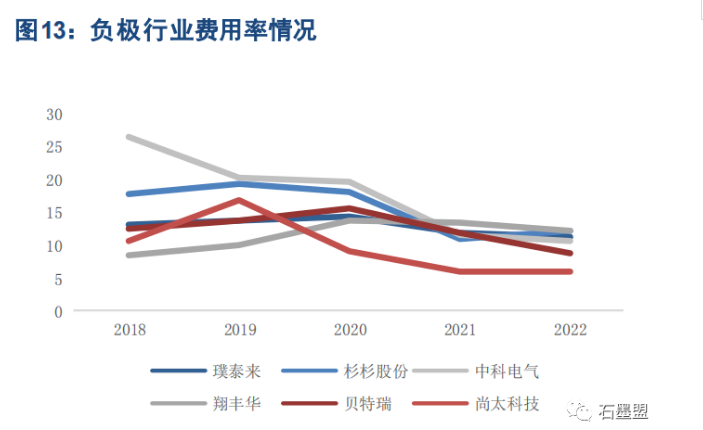

利潤:高低分化

負極行業(yè)整體利潤水平保持平穩(wěn)。其毛利率維持在 20%—40%。其中,尚太科技、璞泰來和杉杉股份穩(wěn)中有升,中科電氣以及翔豐華出現(xiàn)了下降。行業(yè)整體費用率呈下降趨勢,從平均 15%左右下降到近期的 10%,其中尚太科技費用控制最佳,僅為 5%;貝特瑞和中科電氣為 9%,同樣降幅明顯。

?

?

?

?

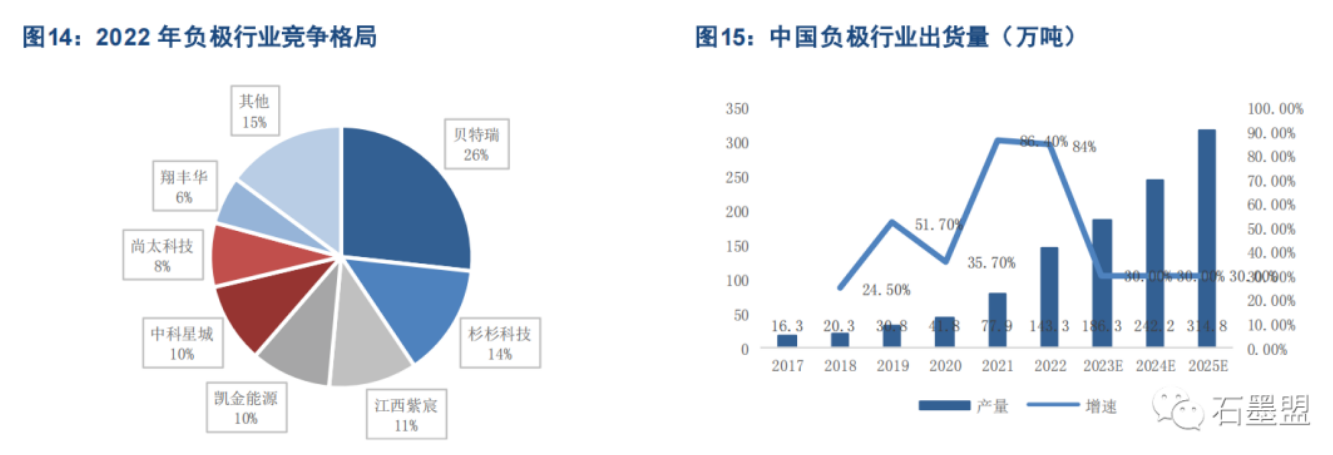

格局:集中度較高,貝特瑞領(lǐng)先

負極行業(yè)集中度較高。2022 年,負極行業(yè)中貝特瑞一家獨大,CR3 占比過半,二線廠商焦灼競爭,我們認為:尚太科技憑借其工藝、經(jīng)驗等優(yōu)勢,在降本方面有望領(lǐng)先于其他廠商。按照其總產(chǎn)能規(guī)劃(50 萬噸)和行業(yè)總體容量計,市占率有望達到 15%以上。

?

?

趨勢:二線廠商有望突圍

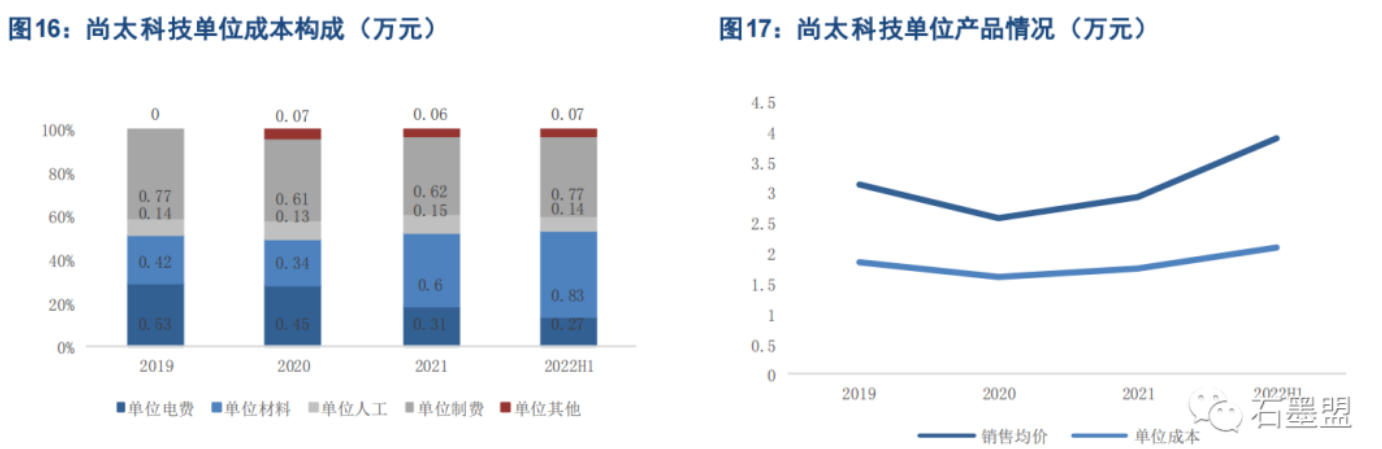

我們認為在負極行業(yè)中,以尚太科技為代表的二線廠商有望躋身一線梯隊。負極行業(yè)的成本主要來自電費、材料費用、以及人工和制造費用。其中的關(guān)鍵因素包括:設(shè)備、電價。因此,我們認為,尚太的低成本得益于以下三個方面:

一是工藝創(chuàng)新提升設(shè)備利用率,降低單位成本。尚太首創(chuàng)焙燒工藝,一方面提升了提高物料品質(zhì)穩(wěn)定性、均一性,另一方面使后續(xù)工藝石墨化電耗降低,并且經(jīng)過焙燒工序的原料可以節(jié)約溫控時間,提升了設(shè)備的周轉(zhuǎn)效率。

二是設(shè)備改良兼顧生產(chǎn)效率和產(chǎn)品良率。尚太采用的是艾奇遜坩堝石墨化爐,依托于多年經(jīng)驗,經(jīng)多次迭代在能耗、成本控制方面與目前領(lǐng)先的廂式爐接近,且產(chǎn)品指標、良率尤其是周轉(zhuǎn)效率等方面占優(yōu)。

三是電價具備優(yōu)勢。公司電費占成本比例由 2019 年的 28.4%將至 13.09%,降幅約為一倍。一方面因山西基地電價低、產(chǎn)量大,整體上降低了單位電力成本;另一方面則因公司工藝創(chuàng)新、設(shè)備改良降低了其耗電量。

成本控制、產(chǎn)品提價雙管齊下。在產(chǎn)品角度看,尚太經(jīng)過產(chǎn)品迭代升級、拓展新客提升產(chǎn)品售價,但其成本增幅遠不及售價漲幅,因此,我們認為尚太科技是業(yè)內(nèi)利潤空間最充足的企業(yè)。

?

?

尚太目前市占率僅為 8%左右,經(jīng)過大規(guī)模擴產(chǎn),成本優(yōu)勢或?qū)⒏鼮轱@著,未來市占率有望得到進一步提升,躋身一線梯隊。

負極供需走向均衡,產(chǎn)業(yè)鏈利潤將重新分配。21 年-22 年 Q3,由于能耗雙控政策導(dǎo)致石墨化產(chǎn)能的緊張,負極經(jīng)歷了一輪緊缺周期,整體產(chǎn)業(yè)鏈利潤持續(xù)提升。但從利潤分配來看,石墨化占據(jù)了絕大多數(shù)利潤,負極制造環(huán)節(jié)利潤占比從 2020 年的 78%降低至 21 年的 30%,平均噸利潤下降約 2000 元。22 年 Q4 開始,隨著負極頭部企業(yè)石墨化產(chǎn)能的釋放,石墨化價格逐步回歸, 負極供需趨于均衡,產(chǎn)業(yè)鏈利潤重新分配。部分降本將讓利給電池廠,而個體的負極廠商的盈利將取決于石墨化自供率及石墨化成本。

產(chǎn)品與成本共同影響負極盈利,高石墨化自供率受益。由于負極行業(yè)的差異化屬性,負極單噸盈利由成本+技術(shù)溢價共同構(gòu)成,高端負極具有技術(shù)溢價,盈利水平較高,低端負極差異化較小,主要比拼成本。從單噸費用看,各家差異不大,主要在于單噸價格與營業(yè)成本,璞泰來、杉杉股份、中科電氣、貝特瑞、尚太科技 22 年 H1 單噸營業(yè)成本分別為 3.35、 3.45、 4.46、 2.98、 2.08 萬元/噸,尚太科技遠低于其他負極公司,主要由于石墨化自供率領(lǐng)先,受益石墨化價格上漲周期, 最終導(dǎo)致尚太科技 22H1 單噸凈利約為 1.38 萬元/噸,領(lǐng)先其他負極公司。

頭部負極廠商石墨化產(chǎn)能逐步釋放,開始比拼石墨化成本。考慮產(chǎn)能爬坡, 除貝特瑞以外, 我們預(yù)計 23 年 H2 開始各家負極廠商石墨化自供率均將達到 70%-80%水平,進行石墨化成本的比較。拆分石墨化成本看,目前尚太科技成本預(yù)計最低,單噸成本約為 6500 元,一線負極廠商預(yù)計 8500 元,二線代工廠商預(yù)計 10000 元,主要來源于電耗電費及耗材自制優(yōu)勢。中性預(yù)測下, 80%行業(yè)平均自供率,打到二線成本線,預(yù)計成本最低的尚太科技噸利潤在 8000 元左右,若一線產(chǎn)能全部替代二線產(chǎn)能,尚太科技噸利潤預(yù)計在 5000-6000 元左右。

資料來源:鋰電材料觀察

相關(guān)新聞

2021-09-15

關(guān)注我們

版權(quán)所有 ? 2022 山東中天科技工程有限公司

- 聯(lián)系我們

聯(lián)系電話

聯(lián)系電話

15853332398

電子郵箱

電子郵箱

sdztkjsw@qq.com

關(guān)注我們

關(guān)注我們

掃碼關(guān)注我們

- 返回頂部